用1.6万字告诉你,2021为何如此特别。

作者:Azuma、秦晓峰、郝方舟;编辑:Mandy

出品 | Odaily星球日报(ID:o-daily)

2021 年,人类进入疫情时代的第二年,社会生活和商业活动持续向线上大规模迁徙。

拜登就任美国总统;2020 年东京奥运会推迟到今年举办;同样延期的第 93 届奥斯卡将最佳影片颁给了赵婷的《无依之地》……

全球央行继续放水,美股三大指数较年初上涨 20%;贝索斯卸任亚马逊 CEO,Facebook 改名为 Meta;马斯克当选美国《时代》2021 年度人物,曾经他的标签是特斯拉,如今则成了狗狗币;“数字人民币”、“元宇宙”与“双减”、“双碳”一同入选新华社的《热词 2021》……

我们见证了太多商业形态沉浮起落,甚至消亡覆灭。却少有领域如 Crypto 一般混乱却又充满生机,总有新故事,总有新资本,总有新流量。

2021 年,可谓是加密世界的黄金时代。

比特币、以太坊屡次刷新历史新高,加密货币总市值一度达 3 万亿美元;一级市场繁荣、主流资本入局,据统计风投基金今年向加密行业投入达 300 亿美元;链上智能合约的应用爆炸式增长,仅以太坊网络的交易量就超过了 3.6 万亿美元。

从年初的 Meme 币狂欢、NFT 热潮,到年中新公链生态的崛起,GameFi、DeFi 的持续演进,元宇宙、DAO 等各版块的龙头和新贵轮番上阵,我们每刻都在感受创新的力量。

2021 年,美 SEC 终于通过比特币期货 ETF;比特币在萨尔瓦多成为法币;Coinbase 等合规加密公司上市;NFT 持续破圈渗透大文娱领域。我们不得不相信,这一切都在为 Web 3.0 写就序章。

你还记得在这魔幻的一年之中,加密世界发生了多少大事件,达成了多少里程碑吗?你精准把握住了哪些趋势,又遗憾错过了哪些机遇?

本篇长文,Odaily星球日报将和你一起,记录最精彩的 2021,并试图找到一些 2022 的发展脉络。

一、加密市值屡创新高,前十排位频繁更迭

2021 年,加密货币市值屡创新高。

年初,加密货币总市值仅为 7795 亿美元,在 1 月和 5 月接连跨过 1 万亿美元、2 万亿美元大关,并于今年 11 月 10 日达到创纪录的 3 万亿美元;截至 12 月 22 日,加密总市值暂报 24159 亿美元,较年初上涨 175%。

同时,比特币在加密市场中的主导地位被削弱,市值占比从年初的 70.66%,不断下滑至 38.8%,这也是自 2018 年年中起,比特币市值占比首次跌至 50% 以下。

背后的主要原因就是加密生态整体发展壮大下,涌现出了更多新兴项目,各生态板块百花齐放。值得注意的是,以太坊市值占比在今年大幅上涨,从年初的 11% 上涨至当前的 21%。

价格方面,比特币、以太坊等主流资产在今年率次突破新高。比特币最高涨至 69000 美元(11 月 10 日),现价约 49000 美元,较年初价格上涨近 70%;以太坊最高涨至 4860 美元(11 月 10 日),目前暂报 4050 美元,较年初价格上涨 450%。

2021 年,比特币和以太坊的交易总额达到创纪录的 7.5 万亿美元,较上一年增长 435%。

再来看看稳定币,2021 年稳定币市场持续增长,美元稳定币供应量飙升了 388%,从年初的 290 亿美元增加到 1400 多亿美元。稳定币的使用量也创下历史新高。2021 年稳定币调整后的年度交易量超过了 5 万亿美元,与 2020 年的交易量相比,同比增长超过 370%。

稳定币的增长主要得益于以下原因:一是随着稳定币作为市场避险工具和支付中介,随市场规模自然增长;二是 DeFi 发展之下,人们使用稳定币进行无损挖矿;三是衍生品市场通常使用稳定币作为结算单位。

市场规模上,当前稳定币市场的“龙头”依然是 USDT,但其在稳定币市场的占有率已经从年初时的 68% 一度下降至 57%;与此同时,USDC 以及 BUSD 的市场占有率则显著上升,USDC 在 12 月 20 日发行量突破 420 亿美元,再创历史新高。

稳定币市场正迎来了更多的监管和审查,对于非合规稳定币来说,未来或将进一步失去生存空间。

今年加密市场市值前十的币种,也发生了翻天覆地的变化。曾经的分叉币(BCH、BSV)排名不断下跌;EOS 等老公链一蹶不振,排位受到冲击;“万年不动”的 XRP 上演过山车般走势;就连去年大热的 DeFi 龙头项目 LINK、UNI,也被挤出前十。

而以 DOGE、SHIB 为首的 MEME 代币,在马斯克的盛情“喊单”下,市值一度跻身前十、甚至前五;特别是 SHIB,在过去一年涨幅最高达到 125 万倍,是当之无愧的“年度造富神话”。

最强“钉子户”BNB 则始终稳居前十,主要原因有二:一是年初 BSC 生态爆发,为其找到更强的价值支撑和更多应用场景,二是币安在“长牛”中交易量暴增,BNB 价格一度上涨接近 700 美元,目前暂报 535 美元,年内涨幅高达 1350%。

此外,Solana、Polygon、Terra、Avalanche、Cardano 等以太坊 Layer 1 之外的智能合约平台生态陆续崛起,先后在前十榜单中占据席位。

有意思的是,今年大多时间在前十稳如泰山的 Polkadot,在年底却被挤出;此前备受关注的平行链插槽拍卖短期并没有满足市场期待,DOT 价格处于震荡下跌状态。

二、投融资超1500笔,VC开启范式转变

繁荣的二级市场背后,是更为疯狂的一级市场。

挺过了漫长熊市的 VC 们在这轮狂暴牛市中赚了个盆满钵满,随即又将利润化成“子弹”,于各大赛道“疯狂扫货”。

经 Odaily星球日报不完全数据统计,截至 12 月 19 日,2021 年加密行业公开披露了 1529 笔一级市场融资,同比增长 252.3%,已披露总金额约为 326 亿美元,同比增长 814.2%。

热钱涌动的市场之中,头部项目的估值被不断拉高,业内单笔融资的最高纪录被多次打破。依照特定赛道划分,各垂直领域单笔获投金额最大的项目如下:

- CeFi 领域,NYDIG 完成了由 WestCap 领投的一轮 10 亿美元融资,这也是加密货币历史上规模最大的单笔融资。

- 中心化交易所领域,FTX 在 B 轮融资中拿到了 9 亿美元,此后又在追加的 B-1 轮融资中获得了 4.2 亿美元注资。

- 稳定币服务领域,USDC 开发公司 Circle 完成了 4.4 亿美元融资,并开始谋求以 SPAC 形式 IPO。

- 矿业领域,Blockstream 完成了由 Baillie Gifford 和 iFinex 领投的 2.1 亿美元融资,新的资金部分将用于探索太阳能等清洁能源挖矿方式。

- 钱包领域,老牌硬件钱包 Ledger 完成了 3.8 亿美元融资,估值高达 15 亿美元。

- 公链领域,Solana 斩获 3.14 亿美元融资,并成为全年最亮眼的新兴公链。

- Layer2 领域,Arbitrum 开发商 OffchainLabs 以 12 亿美元估值完成了 1.2 亿美元 B 轮融资,其主网也于下半年正式上线。

- DeFi 协议领域,BitDAO 力压一众龙头项目,完成了由 Peter Thiel、Founders Fund、Pantera Capital 和 Dragonfly Capital 联合领投的 2.3 亿美元融资。

- NFT 领域的头牌属于 Dapper Labs,在两轮融资中,Dapper Labs 先后获得了 3.05 亿美元和 2.5 亿美元的投资,合计 5.55 亿美元。

- 游戏领域,平台型项目 Forte 完成了由 Sea Capital 和 Kora Management 领投的 7.25 亿美元融资,金额上超过了拿到 6.8 亿美元投资的足球游戏 Sorare。

- 社交领域,DeSo 是最引人注目的黑马,这条专为社交需求打造的 Layer1 公链在下半年刚一诞生就获得了 2 亿美元的投资。

- 跨链领域的价值在年末开始抬头,Anyswap 在品牌升级为 Multichain 的同时也完成了 6000 万美元融资,投资名单中可以看到红杉中国的身影。

除了这些相对主流的赛道之外,安全、数据分析、链上监测、通信网络、税务服务、自由职业市场乃至各类开发基础设施也都曾出现过斩获巨额融资的项目。

从赛道轮动的大趋势来看,NFT 在 2021 年逐渐完成了对 DeFi 王者地位的逆袭。

从年初的略显弱势,到年中的分庭抗礼,再到年末的量级碾压,NFT 成为了下半年一级市场上最为火热的主题,也带动了诸如游戏、收藏、交易、借贷、碎片化、展示终端等相关衍生方向的崛起。

2021 年,是机构大洗牌的一年。有老牌机构倒在了熊市的尾巴上,也有新鲜面孔于牛市诞生,而一些穿越了牛熊的顶级机构则逐渐打出了自己的“金字招牌”。凭借着持续性大额出手,以及对各赛道龙头的高密度覆盖能力,a16z 成为了 2021 年加密货币行业最为强势的投资机构,其第三支基金 Crypto Fund III 的募资规模高达 22 亿美元;诸如 Paradigm、Multicoin Capital 这样的研究驱动型 VC 也不遑多让,于各自擅长领域不断发力的同时持续向行业输出真知灼见;依托着头部交易所雄厚背景加持 Binance Labs、Coinbase Ventures、Alameda Research 等表现同样抢眼 。

能否获得这些机构的青睐已成为许多普通投资者判断项目质量的重要指标。

2021 年,我们也看到越来越多的传统领域 VC 开始布局加密市场。

最值得一提的 VC 当然是红杉,继高频布局公链、交易所、Layer2、NFT 赛道之后,年末还在推特简介上玩了个“DAO 一日游”。

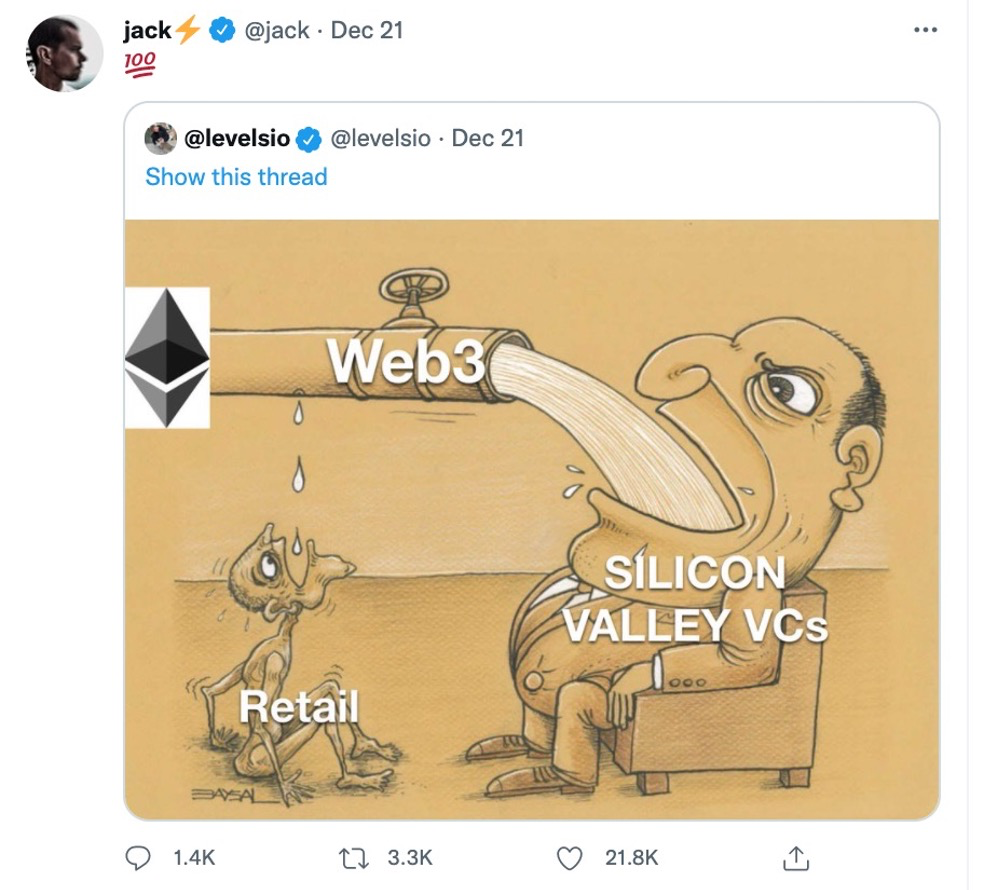

然而,在 VC 风光无限之际,业界也悄然出现了一股反 VC 的浪潮,关于“VC 垄断早期投资”的批判之声越来越多。

随着人们对 DAO、Web 3.0 的探讨越来越深,一些在传统世界已然成型的认知,诸如项目的资金募集方式、投资者的退出方式、投资者和创业者的关系等也在加密世界悄然发生着变化。风险投资可能永远不会消失,但它的范式在 Web 3.0 时代或许需要作出改变。

三、2021大事记

概览一二级市场后,我们将按板块/赛道分别回顾这一年最值得被铭记的大事件和成果。

比特币ETF终落地,矿业迎来大迁徙

无论加密金融如何演化,作为市场基石和风向标的比特币永远是焦点。

2021 年开年,比特币延续涨势,从年初的 29000 美元不断攀升,接连突破 3 万、4 万、5 万、6 万美元关口,最终在上半年创下 65000 美元(4 月 14 日)的新纪录;进入 5 月,随政策收紧以及市场获利盘退出,比特币迎来大幅回调,5 月 19 日比特币最低跌至 3 万美元。

此后两个月,比特币始终在 3 万美元附近盘整,并于 8 月开始反弹,开始“慢牛”,最终于 11 月 10 日创下 69020 美元的历史纪录——这也使其市值一度达到 1.3 万亿美元,超过了 Meta 和腾讯,挤进了“公司市值”世界前五。目前比特币价格暂报 49000 美元,较年初价格上涨近 70%。

今年以来,比特币价格始终位于 3 万美元以上,也让不少人对后市行情充满信心,“市场进入长牛”的论调层出不穷。乐观者认为,2022 年比特币将突破 10 万美元。

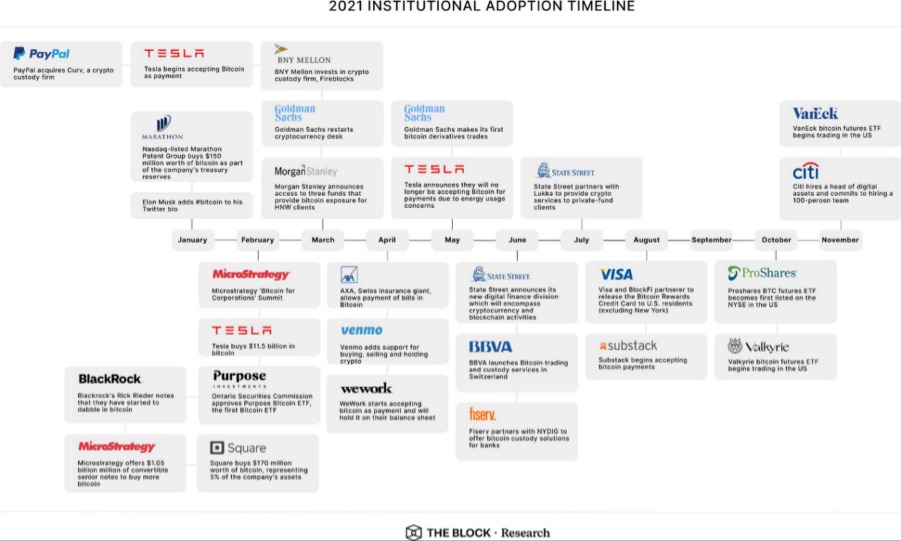

随着比特币价格上涨,主流机构对其关注也随之上升,一些上市公司也开始接受比特币支付,或将其作为资产储备。

2 月,特斯拉向美国 SEC 提交报告称,公司计划购买价值 15 亿美元的比特币;3 月,特斯拉官网宣布支持比特币付款;但到了 5 月,特斯拉创始人马斯克却在 Twitter 上以“不环保”为理由宣布暂停接受使用比特币为其汽车付款的计划。

态度反复又着实有市场影响力的马斯克,也令众多加密投资者对其“爱恨交加”。

另一家不断加仓比特币的上市公司代表便是 MicroStrategy,开启“疯狂买买买”模式。此外,全球支付平台 Visa 开通了加密货币支付;资管公司灰度在《纽约时报》报纸上刊登了比特币信托基金(GBTC)广告,宣传比特币……机构的跑步入场,成功抬升了比特币的价值认可度增加。

除机构购入外,比特币在部分地区的合法化也成为其基本面一大利好。

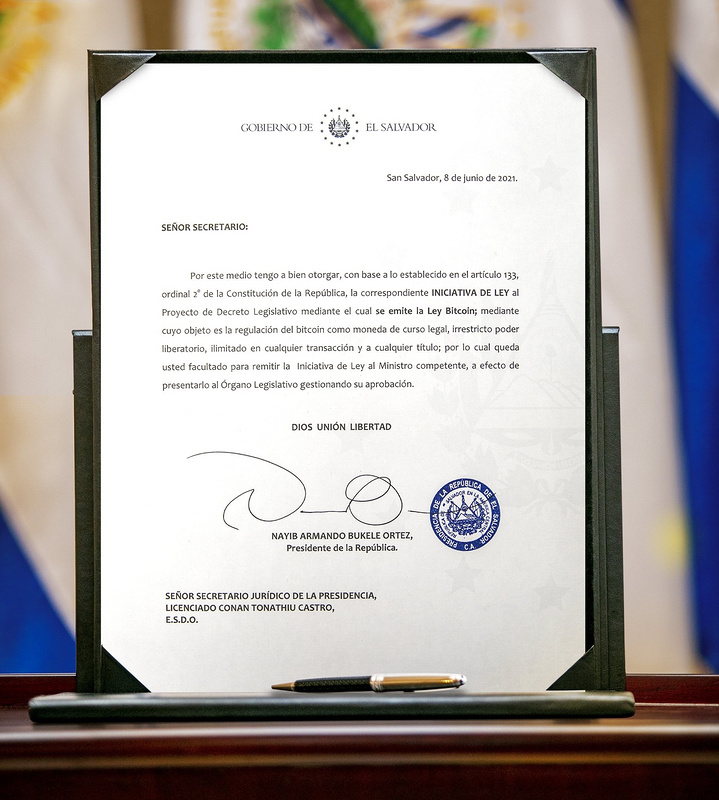

6 月,萨尔瓦多总统 Nayib Bukele 向该国立法机构提交了一项法案草案,要求将比特币变成该国法定货币;9 月 7 日,该法案正式生效,比特币终成法定货币。虽然这一方案在国内外引起争议,但对整个加密金融发展而言却具有重要意义,比特币首次以合法的身份走入社会生活。萨尔瓦多也树立了样本,更多拉美国家正试图效仿,将比特币合法化。

(比特币合法化法案)

结构化产品方面,加密市场翘首以盼的 ETF(交易所交易基金)终于在 2021 年落地实现。今年 10 月,首个比特币期货 ProShares Bitcoin Strategy ETF 正式问世,登陆 NYSE Arca 交易所,而后 SEC 陆续批准多个期货 ETF。

虽然从价格反馈来看,ETF 对加密市场带来的影响被未满足预期。但不管怎么说,随着这类合规产品出现,传统机构投资者以及普通用户对加密的信心将不断增加。

技术层面,今年比特币迎来了一次重要的软分叉升级 Taproot,并获得超 90% 矿工的同意。本次升级包含三项内容:Schnorr 签名(BIP 340)、Taproot(BIP 341)和 TapScript(BIP 342)。升级最终降低了比特币网络交易费用,提升了交易的匿名性和效率。

此外,年底前比特币非零地址数量突破 4000 万个,创历史新高。

对于比特币生态的重要参与者矿工而言,2021 年是一个迁徙的年份。

今年 5 月,国务院金融稳定发展委员在会议中提出“打击比特币挖矿和交易行为”,掀起了新一轮监管浪潮;新疆、青海、内蒙古等全国多个省市相继出台禁令,对虚拟货币挖矿进行整顿和清理,大量矿场关停或出海。最终,部分矿工在哈萨克斯坦、美国德州等地找到了新的矿场,继续耕耘挖矿事业。

受矿机关机影响,比特币算力也在剧烈变化。今年 4 月,算力达到顶峰,但在 5 月至 7 月期间下降了近 50%;年初至今,比特币算力累计上涨近 20%。

Meme:始于玩笑,火于社区

如果你年初买了 100 美元 BTC,到现在会值 167.4 美元;如果买的是 SHIB,猜猜现在值多少钱?答案是 6200 万美元。这就是 Meme 币财富效应的究极体现。

今年加密市场中诞生了一个新的板块:Meme 币,代表性项目包括 Doge、SHIB 等各种动物币。Meme 文化,可被通俗地理解为"玩梗”,凡是带有“段子”属性的项目可被称为 Meme 币。

Meme 文化的起势,源自今年年初传统金融市场的一个大事件——GME 保卫战。简单概括,华尔街散户在 Robinhood 上联手买入 GME 公司股票,导致机构做空产生亏损,一度扭转散户与机构间的江湖地位。

反传统、反华尔街运动在主流社会唱响,这股思潮蔓延至加密市场,被塑造成更具反叛精神的 Meme 文化。曾经投资者看重的市场前景、商业模式、技术优势、产品亮点等,在 Meme 时代变成了趣味营销和共识凝聚。

Meme 币的“首席放大官”当属马斯克,其每隔一段时间就在推特上发文,“吐槽”狗狗币,“反向吸引”到不少圈外人士。甚至在很多海外“韭菜”眼中,狗狗币才是真正的比特币。随着马斯克一次次“喊单”,狗狗币高歌猛进,市值挤进前十,超过 DEX 龙头项目 Uniswap,年内最高涨幅逾 100 倍,并在海外社交媒体上引发狂欢,形成价格与声量的正向循环。

同时,以 DOGE 为代表的 Meme 币种逐渐成为加密社区多元文化的一部分。从 3 月到 5 月,秋田犬(AKITA)、猪猪币(PIG)、小狗币(DOG)、Loser 币(LowB)等各种山寨币批量诞生;虽然短时获得惊人的涨幅,但也很快一蹶不振或直接归零。

最终,只有狗狗币的“仿盘”Shiba Inu (SHIB) 真正存活下来并“做大做强”。SHIB 在下半年依然稳步抬升,并最终于 10 月创下历史新高 0.00008845 美元;相较于年初,SHIB 最高涨幅超过 125 万倍。SHIB 上涨的重要原因,同样离不开马斯克的多次“戏谑点评”,以及 Coinbase 等众多主流平台的相继上线。

SHIB 的走高带动起 Meme 文化复兴,激励了 GM(Good Morning)、People 等新兴 Meme 币代表。

其中,GM 在发布的短短 3 天内,市值从零上涨至 2 亿美元(最高达到 4 亿美元,目前依然维持在 1 亿美元)。而 People 币则以 DAO 之名,众筹竞拍美国宪法副本,并在竞拍失利后转为 Meme 币,价格一度飙升超过 50 倍。

总体而言,如今 Meme 文化已充分融入加密社区,凭借亚文化共识,具备了较强的传播影响力。但我们也应清楚地认识到,想要推动加密金融走向成熟和发展,仅靠营销和 FOMO 还不够,技术与产品才是变革的第一生产力。由此,Meme 币可以是一味“佐料”,却难成为一道“主菜”。

持续演进的DeFi

相比 Meme 币大起大落的行情表现,DeFi 板块略显冷清,但如果从更高的视角、更多的维度来看 DeFi 全年表现,不难发现 DeFi 的演进从未停歇。

宏观数据层面,DeFi 一直都保持着正向的增长态势。

DeFi Pulse 数据显示,截至 12 月 21 日,锁定在各大生态 DeFi 协议之内的资产总价值(TVL)已达 24.32 亿美元。细看 TVL 的变化曲线,“519”级别的黑天鹅事件也仅仅是上升态势中的一段小波折。

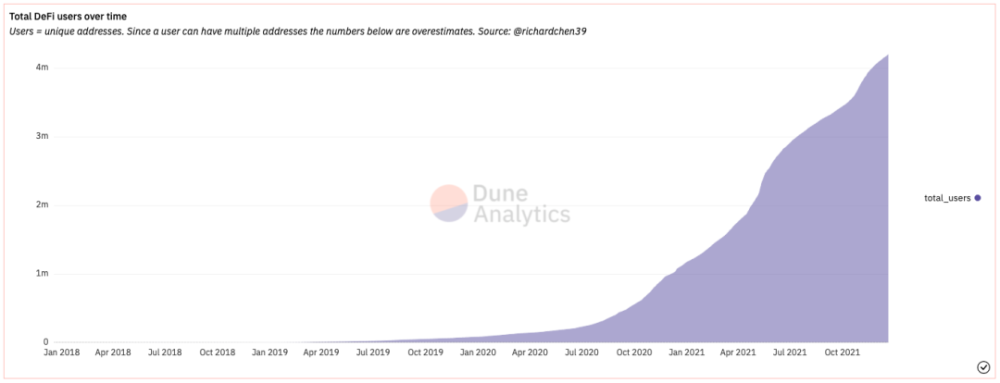

Dune Analytics 数据则显示,临近年末,曾交互过 DeFi 协议的独立地址数量首次突破了 400 万关口,大量的新鲜血液正在不断涌入。

个体项目层面,“蓝筹” DeFi 在 2021 年大多都完成了自身的重大迭代。

Uniswap v3 为 AMM 带来了“主动做市”的新可能;Aave v3 开始了对跨链借贷的探索;Curve v2 则是通过数学公式对其做市曲线进行了堪称神奇的再优化,不但抵挡住了 Uniswap v3 对其稳定币市场的地位冲击,更是凭借着多链策略长期霸占个体协议 TVL 榜首之位……诸多“蓝筹”之中,表现略令人失望的可能有 Compound 和 SushiSwap,前者出现了一次影响较大的合约漏洞,致使数千万美元的 COMP 被错误分发,后者则是被爆出内斗风波,其酝酿已久的下一代 Trident 能否顺利上线至今仍未可知。

赛道趋势层面,随着稳定币、借贷、DEX 等基础细分板块的市场结构日渐稳固,DeFi 的关注焦点也在逐渐转移。

首先是衍生品的爆发,这里不得不提 dYdX 的发币及空投。作为衍生品概念下最受关注的项目,市场对 dYdX 的价值寄予了相当高的期待,再加之项目方的大手笔(空投比例 7.5%),绝大多数曾交互过 dYdX 的用户都拿到了上万美元的空投收益,这也掀起了市场新一轮的薅羊毛热潮。然而,从行业角度来看,尽管在交易挖矿策略的加持下 dYdX 曾一度超过了其他所有 DEX 之和,但这样的刺激显然很难长久,伴随着 dYdX 日交易量的回落以及币价的走低,“衍生品爆发”的呼声也慢慢变弱。我们坚信衍生品定会像现货那样在 DeFi 领域实现大爆发,但这样的爆发看起来并不是单一项目发币就能引燃的。

第二个比较值得关注的趋势是拥抱传统金融(TradFi),这方面做的比较好的是借贷三雄——MakerDAO、Aave、Compound,前者一直以来都在积极探索如何引入现实世界资产抵押品,后两家则在夏季相继宣布了面向传统金融机构的新服务 Aave Pro(现已更名为 Aave Arc)和 Compound Treasury。

年末,旨在重构流动性关系、优化资金利用效率的 DeFi 2.0 叙事快速兴起,也涌现出了以 Olympus DAO、TokeMak、Abracadabra 等为代表的一批新兴项目。虽然,关于“DeFi 2.0”这一命名仍然存在着较大的争议,但抛开称呼不言,类似项目所做的核心努力——让流动性服务更具可持续性,还是值得肯定的。

除了上述趋势之外,多链布局也是当前 DeFi 赛道内的一大主要趋势(详见下文“跨链”部分)。

疯狂吸粉的NFT × 万物

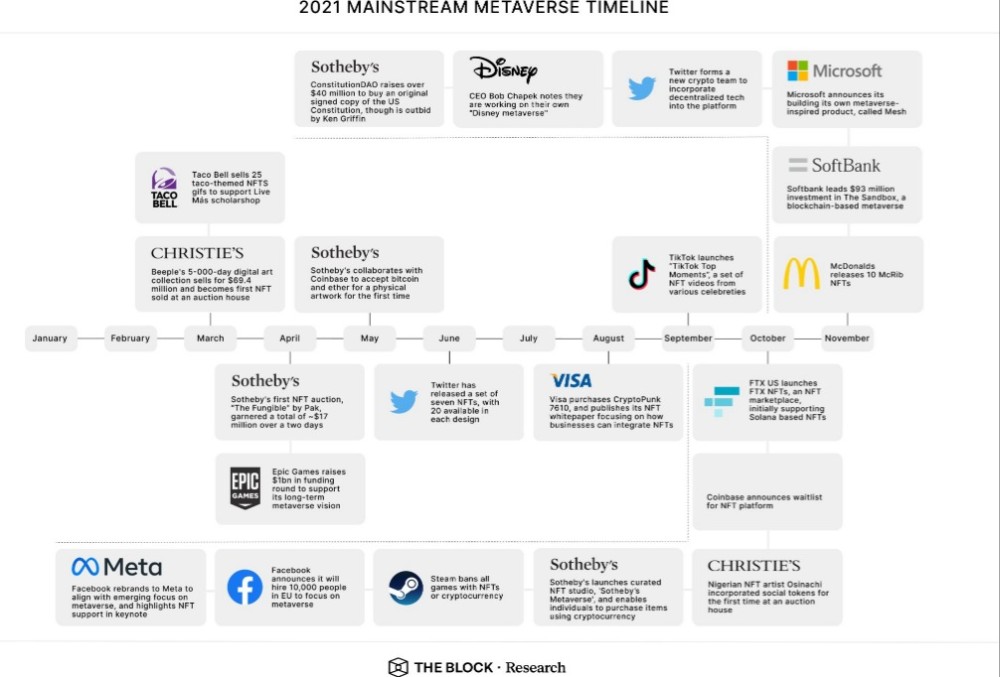

区块链行业曾用十年寻找足够“出圈”的杀手级应用方向,去年的 DeFi 并未完全实现这一梦想,今年的 NFT 当仁不让。

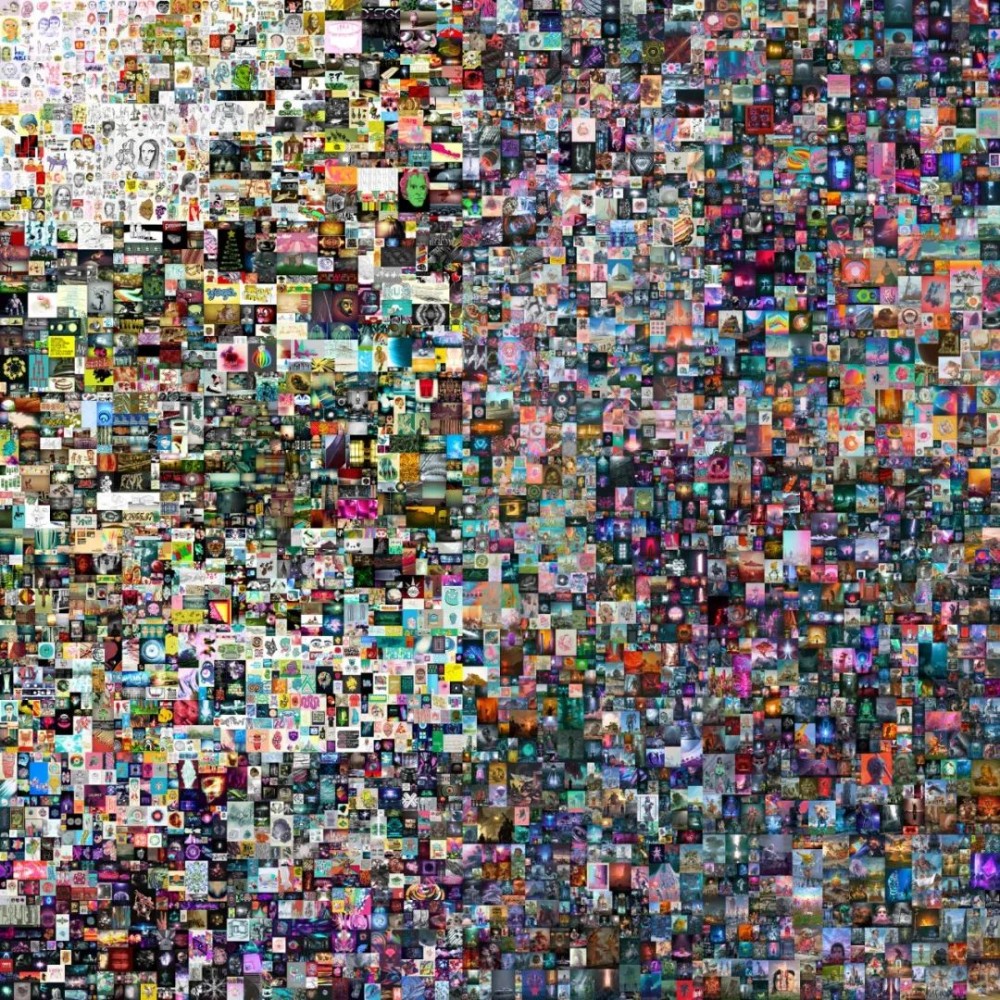

2021 年,NFT 领域年度标志性事件当属:3 月,艺术家 Beeple 的 NFT 作品《Everydays: The First 5000 Days》在佳士得拍得 6934.6 万美元,成功吸引传统艺术等各领域人士的关注。

12 月,艺术家 Pak 的项目《Merge》在 NFT 交易平台 Nifty Gateway 公开发售,最终总成交额近 9181 万美元,成为新晋的史上最贵 NFT,更跻身全球在世艺术家作品成交金额的第三位。

与很多年轻小众的“FT”一样,NFT 的高价也会受到炒作、营销、泡沫的质疑,但高价就是会“涨服”一批人,并吸引更多资金(今年 NFT 总交易量突破了 230 亿美元)、流量以及推动行业成熟的创业者。

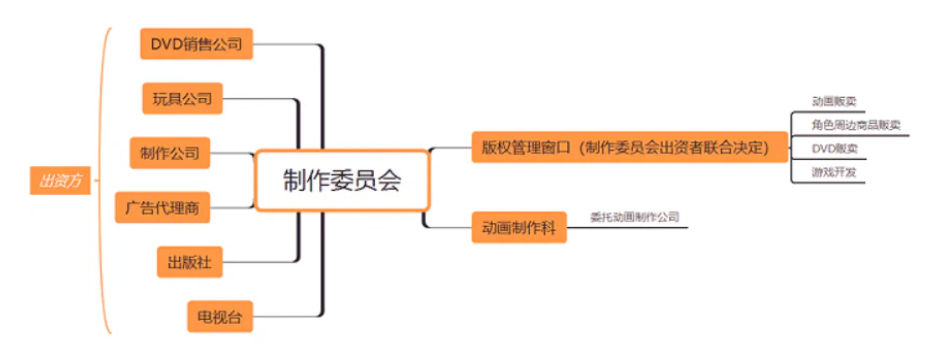

这一年,不少科技巨头(腾讯、支付宝、Mega、微软、Twitter 等)、一众传媒平台(时代杂志、CNN、Vogue 等)、很多消费品牌和大IP方(Nike、欧莱雅、可口可乐、麦当劳、迪士尼、索尼等)、文体领域明星(Jay-Z、惠特妮·休斯顿、王家卫、陈小春、贝利、库里等)、政商界人士(Jack Dorsey、马斯克、斯诺登、梅拉尼娅·特朗普等)都购买、发行或布局了 NFT。

NFT 从最初的小范围影响藏品领域,到为创作者经济赋能,再到更广域消费级别上改造粉丝经济和品牌市场关系,逐步扩大辐射半径。

在 NFT 项目百花齐放的同时,其基础设施(交易市场、数据分析平台及搜索导航工具、借贷/租赁/分拆/众筹等金融服务)正冉冉升起。

7 月获 a16z 领投 1 亿美元 B 轮的 NFT 交易市场龙头 Opensea 每月成交额呈指数级增长,当前用户总数已超 75 万人,12 月 ETH 交易量市占率达 98.2%,全年销售额至少 160 亿美元,总收入估算下来达 4 亿美元。

NFT 生成艺术平台 Art Blocks 总交易量破 11 亿美元,现市值近 1.3 亿美元。

今年,承接过 Pak NFT作品、万维网源代码 NFT、CryptoPunks、BAYC 等拍卖的艺术品拍卖行苏富比从 NFT 销售中赚取了 1 亿美元。

最后,我们想单独提一个细分领域——NFT 众筹 DAO。8 月,CryptoPunk #173 通过社区众筹形式以 99.9 ETH 成交,People's Punk 此后发行代币 DDDD。众筹买 NFT 玩法的鼻祖项目 PleasrDAO 更是在今年收录了 11 幅 NFT 作品,包括 Uniswap V3 官宣视频片段 NFT、斯诺登首个 NFT、Dogecoin 原始照片 NFT、Wu-Tang Clan 孤本专辑《Once Upon A Time In Shaolin(少林往事)》等。

这一类 NFTFi × DAO 创新产品往往在实操上以捆绑或集合法、基金化的形式分拆权益,的确降低了某些高价 NFT 的入局门槛、提升其流动性,但也对应着托管和展示权不清、退出或转售困难、买断机制不完善等新的风险。

链游和GameFi向前大步跃进

2021 年,NFT 也巩固了其在游戏行业的地位。

先看圈内链游:Dapper Labs 的爆款收集类 NFT 游戏 NBA Top Shot 全年销售额突破 7.5 亿美元,交易笔数超过 1141 万笔;引领了“Play to Earn”风潮的东南亚链游 Axie Infinity 销售额超过 38 亿美元,日活玩家近 280 万,最贵的一只“Axie”售价 82 万美元;最初只是小众头像 IP 却派生出诸多游戏玩法的 PFP(个人资料图片)类 NFT 代表 CryptoPunks 12 月 19 日市值约 26.4 亿美元,地板价超 24 万美元。

今年,还有很多 NFT 项目获得了充分的关注并屡创销售记录:“子孙成群”的 BAYC 系列、卡牌类游戏 Parallel Alpha、随机生成装备名称的 TXT 文字版 NFT 代表 Loot……

再来看传统游戏对 NFT 的加码:育碧(Ubisoft)将推出 NFT 平台;网易旗下游戏《永劫无间》IP 授权发行 NFT 盲盒;Epic Games 旗下数字游戏平台 Epic Games Store 将向区块链以及 NFT 游戏开放……

今年,链游超越了传统游戏“休闲、娱乐、竞技”的定位,增添了金融、收藏与展示的属性,拓宽了人们对游戏的定义和认知。

此外,在 Axie Infinity 的强大“玩赚效应”下,以 YGG 等为代表的游戏公会们也基于“打金”主业之上,衍生出 scholar(奖学金)、游戏资产租赁、投资孵化等多条业务线,并在 Q4 引发了融资热潮。

站在“元宇宙元年”眺望远方

将元宇宙装入年终盘点,对于很多垂直领域来说都算“蹭”热点,但谁让元宇宙还是一个概念模糊、技术融合、不断进化中的泛概念呢。

元宇宙和 Crypto 的结合点主要落在较为底层的经济体系及生产关系上。具体而言,相当一部分业内人士认为,元宇宙内的一切资产(身份、数据、道具、货币、事务等)均应代币化(或起码基于分布式系统),并以去中心化方式生成、流转及销毁。

当前,圈内最接近这一“设想范式”的三大虚拟土地平台,The Sandbox、Decentraland 和 Cryptovoxels,均在今年迎来爆发式增长。

The Sandbox 当前市值超 2 亿美元,有 63 万多个 NFT,持有者约 3.4 万人,Republic Realm 在 12 月初以 430 万美元购买 The Sandbox 地块,创下虚拟土地销售价格历史记录。这一年,说唱歌手 Snoop Dogg、Nipsey Hussle、NFT 收藏家 Cozomo de' Medici 等人入驻 The Sandbox。

公开身份的买家还有香港房地产巨头新世界发展集团 CEO 郑志刚、歌手林俊杰(也买了 Decentraland 地块)、鱼池联合创始人王纯(要建设狗狗币爱好者总部)等。The Sandbox 还和卡通人物 IP“麦兜”、Adidas Originals 建立合作,并获软银 Vision Fund 2 领投的 9300 万美元融资。

Decentraland 当前市值约 7487 万美元,有 16 万多个 NFT,位列地块成交榜首的是当时价值 242 万美元(61.8 万枚 MANA)的 Fashion Street Estate。这一年,Decentraland 承办过 80 组艺人(的虚拟化身)参演的元宇宙音乐节、RacingTime 的虚拟车展、Boson Protocol 的虚拟商城、与苏富比合作的虚拟画廊等。

Cryptovoxels 当前市值约 2690 万美元,有近 40 万个 NFT。这一年,Cryptovoxels 开始支持 Facebook(现 Meta)账户登录,推出了带有自治投票场景的虚拟土地 Scarcity Island,并于内部讨论或在明年 4 月推出的原生 Token CV 的细节情况。元宇宙房地产开发商 MetaEstate 还在 Cryptovoxels 上设计搭建了波场 TRON 生态建筑群。

11 月最后一周,The Sandbox、Decentraland、CryptoVoxels 和 Somnium Space 四个元宇宙虚拟土地的单周销售总额超过了 1 亿美元。

在这“三大”背后,更多圈内外新兴平台跃跃欲试,掀起一阵阵“买地狂潮”。同时,虚拟地产开发/承建商、元宇宙内的小道具生产商、靠AR/MR增强NFT视觉效果的服务商等各“送水者”也接踵而至,为加密世界带来更多跨领域的复合型人才及圈外流量。

总的来说,称 2021 年为“元宇宙元年”并不为过。

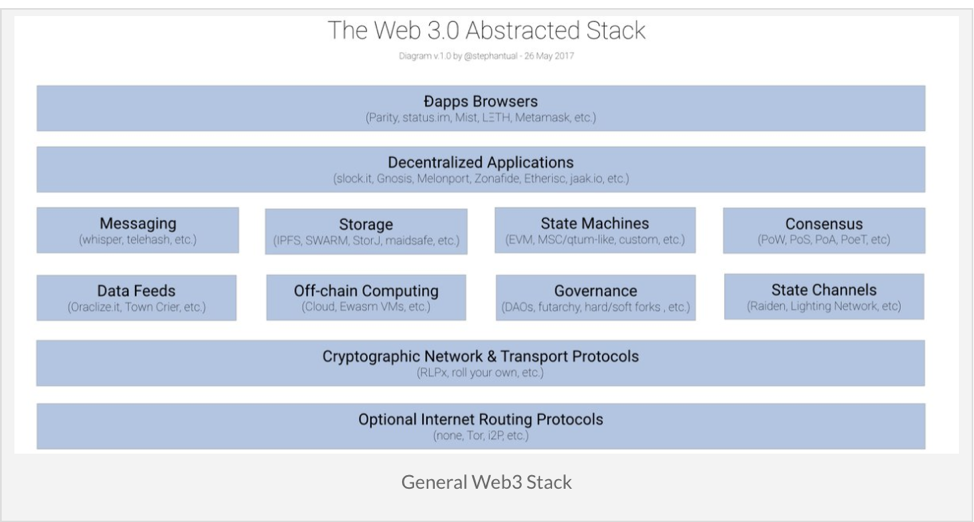

Web 3.0:胜利之日不远矣

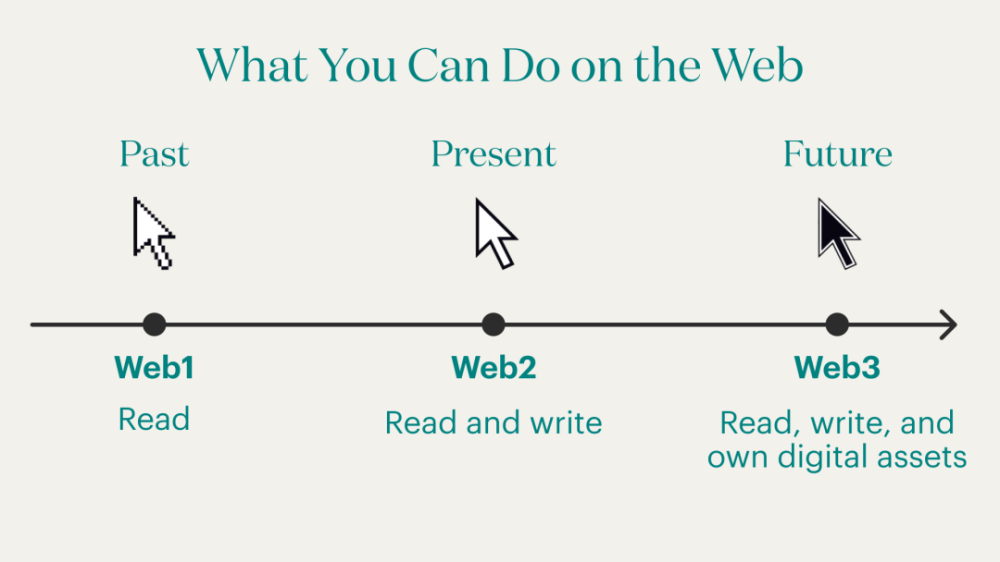

对于加密的下一叙事体——Web 3.0,业界共识最高的定义当属 a16z 合伙人 Chris Dixon 提出的“可读、可写、可拥有(read、write、own)”。

12 月 8 日,美国众议院金融服务委员会(House Committee on Financial Services)于国会山举行了以“数字资产和金融的未来:了解美国金融创新的挑战和利益”为题的听证会。

会上,Bitfury 首席执行官 Brian P. Brooks 在回答众议员 Patrick McHenry 关于 Web 3.0 的提问时也援引了 Chris 的理论。Brooks 解释称,在 Web 1.0 中,用户只有特定的阅读,所以这是“仅可读的互联网”;在 Web 2.0 中,除阅读内容外,用户也可以自己发布内容,但这些内容并不归属用户所有,所以只是“仅可写的互联网”;而在 Web 3.0 中,除了可以阅读和发布内容外,用户也将真正拥有内容的所有权益,实现真正的“可读,可写,也可拥有的互联网”。

会后,Brooks 这段回答的剪辑视频被业内人士转发传播,像一剂强心针般帮助尚存迷茫的人们坚定心中的信念。

2021 年 ,我们看到了 Web 3.0 趋势不可逆的发展,各项基础设施愈发成熟,上层应用也开始渐渐推广开来。去中心化世界的首选入口 MetaMask 实现了业务量的井喷式爆发,其开发商 ConsenSys 继完成了 2 亿美元融资后,估值已上升至 30 亿美元(虽然这看起来并不是很 Web 3.0);Arweave 作为永久的去中心化内容存储层,也在下半年完成了价值发现;ENS 在发币和空投之后的热度也持续在线,还引发了市场对于域名想象力的深度讨论;Mirror 已成为了大家阅读行业优质内容的常规渠道之一……

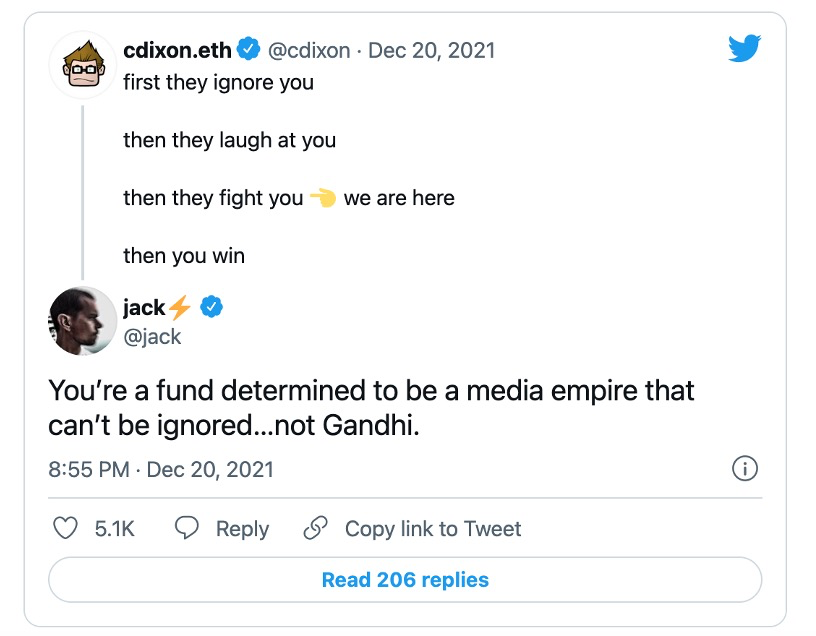

在加密行业对 Web 3.0 前景表示坚定的同时,一些传统互联网的代表人物则对这一新兴概念表达了不同观点,马斯克存疑,Jack Dorsey 则就“Web 3.0 到底属于谁”和 a16z 展开了激烈讨论,话不投机,甚至还玩起了取关和拉黑。

或许我们该重新默念这句 Chris 的名言:起初他们无视你,然后他们嘲笑你,接着他们会批斗你(我们所处的位置),再然后就是你的胜利之日。

以太坊卫冕公链之王

虽然今年新生态公链陆续崛起,但以太坊“公链之王”的地位依然无可撼动。

数据显示,ETH 价格年初的 750 美元最高上涨至4860 美元(11 月 10 日),目前暂报 4050 美元,较年初价格上涨 450%;以太坊市值占比也从年初的 11% 上涨至当前的 21%,涨幅 10%;此外,以太坊上 DeFi 锁仓价值也从年初的 186 亿美元最高上涨至 1675 亿美元,涨幅高达 800%。

不过,由于国内政策收紧,以太坊矿业在今年 6 月遭遇打击,算力一度下跌超过 30%;但仅用两个月,以太坊算力就恢复到之前的水平,此后不断创下新高;目前算力暂报 947 TH/s,较年初上涨 223%。

Gas 方面,今年受 NFT mint(铸造)以及空投刷量等影响,Gas 费用始终居高不下,增加了普通用户以及项目开发者交互的成本,也迫使部分项目转向 Layer 2 等扩容方案和其他公链生态。

为降低 Gas,以太坊社区提出 EIP-1559 提案,试图通过改变基础费用的设定,让用户更方便地支付更合理的手续费。

该提案自提出后备受争议,其中当属收入被直接影响的矿工群体反对情绪最为激烈,不少矿工感受到自己成为生态弃子。为此,推特网友@Red Panda Mining发起一项运动,号召反对 EIP-1559 的矿工将算力切换至反对派矿池,宣誓主权;虽然该行动最终以失败告终——反对派算力占比不到 20%,但还是让整个加密市场听到了矿工的声音。

争议并没有动摇开发者们的决心,EIP-1559 于 8 月在“伦敦升级”中被实现,最终的效果也有目共睹。自 EIP-1559 实施以来,累计销毁 124.3 万个 ETH(约 50 亿美元),开启以太坊“通缩”新纪元。

除了“伦敦升级”之外,以太坊今年还完成了两次升级:4 月柏林硬分叉升级以及 12 月的“箭形冰川”升级,后者的主要内容是将难度炸弹推迟至明年 6 月。

除了以太坊 1.0,以太坊 2.0 今年也备受关注。截至以太坊信标链上线一周年(12 月 3 日),以太坊 2.0 存款合约地址已收到 850.2 万 ETH,占到 ETH 供应量的 7.24%,信标链上的验证节点超过 26.42 万个,参与 ETH2.0 质押的地址数量达 56393 个。

根据最新规划,以太坊 1.0 与 2.0 的合并将在 2022 年第二季度左右进行;合并完成后,在 Staking 合约中锁定的 ETH 仍将保持锁定状态,无法进行转账。虽然以太坊多次跳票,但作为公链之王,其始终没有停下前进的脚步。

今年,以太坊与传统金融产生了更深层的联系。4 月,加拿大监管机构批准了三只以太坊交易所交易基金(ETF);三季度,美国 SEC 文件透露机构以太坊产品(主要是灰度的以太坊信托)持有量增长19%;12 月,美国芝商所(CME)宣布推出微型以太坊期货。虽然目前美国金融市场尚未正式推出以太坊 ETF,但我们相信这一天不会太远。

公链及Layer 2新生态的爆发

2021 年,是新生态集体爆发的一年。

应用层的大爆发给以太坊 Layer 1 带来了无限风光,但同时也造成了链上交易的持续拥堵以及 gas 费用的居高不下。受此影响,以太坊生态的价值开始出现外溢,项目、用户、资金都在寻找更快速、更便宜的全新发展土壤,这也成为了新生态们爆发的契机。

公链方面,从 BSC 到 Solana,再到 Avalanche、Fantom、Terra,各大生态蓬勃发展,基础设施逐渐成熟,多类应用百花齐放,在锁仓资金屡创新高的同时也实现了二级市场的价值放大。

BSC 作为最早崛起的新公链生态,经历了早期的快速爆发阶段后,现已进入了一个相对平静的稳步增长期。从数据上看,BSC 的链上 TVL 总值长期高居新兴生态(除去以太坊)榜首之位,直到年末才被黑马 Terra 超越。

凭借着卓越的性能优势以及 SBF 的强援加持,Solana 成为全年绝大多数时间里表现最为亮眼的新兴公链。临近年末,Solana 又开始了另一个大动作——扶持 Neon Labs 来为该链构建 EVM 开发环境,这或许将 Solana 继续增长的又一引擎。

Avalanche 和 Fantom 的爆发路径有一定的相似性,在利用跨链桥打通了资金进出渠道之后,两大新兴公链都于 Polygon 推出了上亿级别的流动性激励计划,以吸引项目(尤其是龙头 DeFi )和用户的入驻。事后看来,Avalanche 和 Fantom 的策略大获成功,“造桥+撒钱”也成为了公链爆发的经典策略,被一些起步更晚的新公链们效仿。

临近年关,Terra(LUNA)似乎是“冲业绩”一般狂飙突进,不但登顶了 TVL 排行榜,更是在加密货币总市值排行榜上杀进前十,风头一时无二;其“基石产品”稳定币 UST 在年底市值超过 DAI。

其他生态方面,Polkadot 及 Kusama 终于启动了社区等待已久的平行链插槽拍卖;DFINITY 也在今年正式启动了主网;Algorand 则在积极探索如何结合 TradFi 和 DeFi;Flow、DeSo 等垂直应用公链崛起;Near、Tron、Conflux 等团队在 DeFi 与 NFT 等热点跟进,和特色 IP 市场策略上均表现不俗。比较值得一提的一家公链是“伤透人心”的 EOS,在驱逐了 B1、重塑品牌之后,这条已被“宣判死亡”的老公链也焕发了一些新的生机。

当然,面临诸多公链生态的挑战,以太坊生态也没有停步,Layer 2 便是以太坊今年给出的最强回击,四大 Rollup 扩容方案(Optimism、Arbitrum、zkSync、Starkware)都在今年拿到了千万美元甚至上亿美元级别的融资,Polygon 传闻也将获得红杉印度的 5000 万到 1.5 亿美元资金支持。

作为最早执行“撒钱”策略的新兴生态,Polygon(MATIC)几乎可以说是上半年加密货币市场最亮眼的项目,即便在“519”,MATIC 的价格也曾一度转阳。不过,因 Polygon 当前主要采用的是侧链方案,所以也曾被以太坊社区质疑过是否属于正统 Layer 2,但随着接连收购两家 ZK Rollup 开发团队 Hermez 和 Mir,这些争议也逐渐消退。

Optimistic Rollup 双雄 Optimism、Arbitrum 今年双双上线了主网。作为更加符合以太坊社区上层意识的 Layer 2 方案,Optimism、Arbitrum 相继迎来了 DeFi 第一龙头 Uniswap 的入驻。不过,或许是由于 gas 价格相对新兴公链仍然偏高,这两大 Layer 2 网络(尤其是 Optimism)在生态扩张进度上暂不如社区预期的那么顺利。

主攻 ZK Rollup 的两家项目 zkSync 和 Starkware 今年也是动作频频,前者的 zkRollup 版本 EVM 开发工作已取得阶段性成果,后者则是在年末提出了 Layer 3 概念,拟通过递归证明实现多次方级别的扩容效果。

随着 2021 年的行将结束,多链并存的格局正在日接一日地愈发牢固,一家独大的局面可能再也不会出现了。

跨链:当下最明确的风口

新生态集体爆发的必然结果就是跨链需求的扩大,为了追逐新生态上不断涌现的财富机会,用户的资产跨链需求也在快速提升。

凭借着覆盖能力更广、对接更为灵活等诸多优势,跨链桥已超越中心化服务商,成为了承载资金跨链流动的主要渠道。

当前,市面上已存在的跨链桥项目不下数十家,抛开 Avalanche Bridge、Optimism Gateway 等由原底层开发团队牵头构建,大多仅服务于特定生态的“官方跨链桥”不谈,比较值得关注的第三方跨链桥有 Multichain(原 Anyswap)、cBridge、Hop Protocol 等等。

赛道龙头 Multichain 近日宣布完成 6000 万美元新一轮融资,在资方名单中可以看到币安、红杉中国、IDG Capital、Three Arrows Capital 等多家顶级机构的身影。这能否成为打开跨链服务价值发现之旅的开端,让我们拭目以待吧。

从赛道的演变趋势来看,我们将持续关注以下几个小方向。

一是针对跨链桥的聚合,当前跨链桥数量的飞速增长就如同一年之前 DEX 数量的增长,那为何不做一个跨链桥版本的 1inch,帮助用户找到价格最理想的跨链路径呢?事实上,已有多家项目开始了这一领域的尝试,包括最近刚刚完成了协议升级的 ChainSwap 以及产品表现惊艳的 FundMovr 。

二是在桥接服务之外嵌接其他金融服务,比如 FibSwap DEx、Li.Finance、XY Finance、Symbiosis Finance 正在探索的跨链 + 交易,以及龙头 DeFi 协议 Aave 在 V3 版本中提到的跨链 + 借贷方案。

三是超越单纯的资产跨链,上升至更高的信息跨链层面,通过实现跨底层的合约验证和调用,打通不同生态之间的互操作性。

中心化交易平台合规上市

作为流量入口和价值聚集中心,中心化交易平台(CEX)在加密金融生态中扮演着不可或缺的角色。

头部合规交易平台在今年成功敲钟,加密龙头陆续上市。

2 月,美国最大的合规加密交易平台 Coinbase 向美国 SEC 提交 S-1 注册表格,在纳斯达克直接上市,股票代码为 COIN。Coinbase 也被称为“加密交易所第一股”。

7 月 29 日,主打美国散户的券商平台 Robinhood 在纳斯达克证券交易所正式上市;由于其在今年年初的 Meme 浪潮中率先开通狗狗币交易通道,备受加密市场关注。

10 月 19 日,曾被誉为“牛市之光”的 Bakkt 正式登录纽交所,股票代码为 BKKT。

另据外媒报道,币安创始人兼 CEO 赵长鹏在最近的一次采访中表示,其美国子公司(Binance US)可能会在未来三年内进行首次公开募股(IPO)。

合规加密交易平台的上市,意味着传统市场对于加密金融的肯定,相当于 SEC 对整个行业开了一扇门,对于加密世界而言起到了提振作用;未来随着热度增加,更多的资金将借由这些平台进入,作用于整个加密市场。而对传统金融来说,加密交易所是矿业以外少数可持续盈利的业态之一,是当之无愧的蓝筹股。

传统金融对加密金融的青睐,也反馈加密交易所的一级市场融资上。今年 7 月,FTX 交易所宣布完成 9 亿美元 B 轮融资,投后估值高达 180 亿美元,投资方包括红杉资本、软银、Thoma Bravo、Ribbit Capital 以及 Circle 等 60 余家;时隔 3 个月,FTX 交易所又以 250 亿美元估值(估值上涨了近 39%)在 B-1 轮融资中筹集 4.2 亿美元,BlackRock、Tiger Global 等 69 位投资者参投。

值得一提的是,FTX 还在今年赞助了多个国际赛事以及团队,包括:英雄联盟冠军系列赛(LCS)、梅赛德斯 AMG Petronas F1 车队、美国职业棒球大联盟、NBA 金州勇士队和迈阿密热火队、国际板球理事会、超级碗、TSM 电子竞技俱乐部等,不断拓宽加密圈的边界。

11 月下旬,媒体报道称赵长鹏身价达到 900 亿美元,成为华人首富,并跻身全球十大富豪之列。随后,“华人首富易主”的消息占据各大新闻平台头条,引起关注。赵长鹏后主动发声称“没有流动性的估值没有多大意义”。

四、加密行业走向合规,拥抱监管

过去的一年,随着加密世界的多元化发展,全球政策收紧、监管趋严。

中国清退数字资产挖矿和交易行业

早在 2017 年,七部委联合发布了“九四通知”,禁止加密货币在中国运营、交易,但对加密货币挖矿未明确限制。今年,我国明令禁止了加密矿业在国内的存续。

5 月 21 日,国务院金融委在会议中提出“打击比特币挖矿和交易行为”。此后,新疆、青海、内蒙古、云南、四川纷纷出台相关政策对虚拟货币挖矿进行整顿和清理。

9 月 24 日,中国人民银行等十部委联合发布《关于进一步防范和处置虚拟货币交易炒作风险的通知》,明确强调开展法币兑换虚拟货币、币币交易、发币等业务属于非法金融活动,境外虚拟货币交易所通过互联网向我国境内居民提供服务同样属于非法金融活动。

此后,包括币安、火币、OKEx 等多家交易平台宣布清退中国大陆用户及退出中国市场。

美国处罚力度增大,扩大加密监管边界

2021 年,美国加密监管事件变得频繁起来。

从执法力度上看,SEC(证监会)与 CFTC(商品期货交易委员会)在新闻稿中提及加密货币制裁的次数提升了 25 倍;从具体金额上看,SEC 罚款金额从 2020 年的 4100 万美元增加到 2021 年的 5.62 亿美元,增长了 13 倍,而 CFTC 罚款金额从 2020 年约 900 万美元增加到 7.16 亿美元,增长了 80 多倍。当然,推动数据增长的一个重要原因是,部分制裁对象罚款金额较大。

有趣的是,据媒体统计,SEC 70% 以上的执法行动最终都以和解(缴纳罚金)告终,而 SEC 最常用的理由是“违反证券法”。SEC 去年起诉 Ripple 一案,历时一年多仍无结果,2022 年大概率要达成和解了。

另外,今年 Gary Gensler 成为 SEC 主席,其对加密金融监管相对激进,在一个月内先后对 Terra 开发公司 Terraform Labs、Marathon Digital 等公司发起调查。他还多次重申,未来对加密货币的监管措施不会被改变,相关公司必须向 SEC 报告注册。

除了 CFTC、SEC,美国货币总核查办公室(OCC)也在今年 10 月联合美联储及联邦存款保险公司联合开展了一项名为“加密冲刺”(crypto sprint)的调查,对加密行业进行严格审查,最终得出了对加密行业并不友好的结论,也暗示之后可能采取行动。

美国多部门发声、执法,对加密产业提出监管要求,其实本质上是一种行政权力争夺。加密产业本就属于新兴产业,究竟该属哪方管辖,没有具体划分。对于美国监管机构来说,谁能在加密市场掌握话语权,谁就能够左右行业走向。

目前,只有 SEC 真正具有影响力和话语权。美国国会正试图通过《数字商品交易法》改变这一局面。该法案由美国众议员 Michael Conaway 于去年提出,旨在为“数字商品交易所”建立联邦定义,将其归入自己的法律类别并使 CFTC 对其进行监督。

目前,该法案已作为草案返回国会,议员们也在与加密从业者共同积极讨论。

今年美国监管方面,还有一个备受关注的话题:加密货币纳税。

今年美国国会提出《基础设施投资和就业法案》,其中明确要求“经纪人”向美国国税局报告超过 1 万美元的交易信息。有观点认为该法案对“经纪人”的定义“过于宽泛和模糊”,可能将这些要求强加给矿工和钱包开发商,而不仅仅是 Coinbase 这样的加密货币交易所。一些对加密友好的参议员开始试图修补这一问题,提出新的修正案,但最终被否决。

目前,该法案已被拜登签署,将从 2022 年正式实施。

其它国家的监管举措也逐渐趋严,今年 9 月,韩国相关金融部门加强对加密货币交易所的监管。所有韩国加密货币交易所必须在特定时间之前在金融部门注册,提供互联网安全机构的合规证书,并与银行合作,以确保账户的实名,未注册的交易所将在9月24日之后关闭服务。

此项措施导致上百家韩国加密货币交易所关停。不过作为最早实现加密货币合法化的国家,韩当局表示政策初衷是为了维护加密市场的健康有序发展。

此外,随着链游的火爆和打金生态的建立,东南亚今年已成为了加密金市场的新蓝海,许多交易平台也陆续迁移至此。

五、安全暗影:金额损失同比增幅1000%

2020 年末,我们曾专门做过一期全年的 DeFi 安全事故回顾盘点,统计结果显示,DeFi 行业全年因黑客事件而损失的资金总额高达 1.774 亿美元。

2021 年,我们甚至不需要统计,就知道今年的损失资金总额远高去年。仅 Poly Network 一起事件,黑客就窃取了 6.1 亿美元。

8 月 10 日,跨链互操作协议 Poly Network 突遭攻击,按事件发生时相关资产的市场价计算,这不仅仅是 DeFi 历史上、更是整个加密货币历史上涉案金额最大的黑客事件,超过了 Mt.Gox 事件(744408 枚 BTC,当时总价值约 4 亿美元),以及 2018 年的 Coincheck 大案(5.23 亿枚 XEM,当时总价值约 5.34 亿美元)。

Rekt 数据显示,2021 年迄今 DeFi 领域共发生了 161 次黑客攻击事件,损失金额高达 18.6 亿美元,同比增幅近 1000%。其中,金额损失排名前十的项目分别为:Poly Network(6.1 亿美元)、Vulcan Forged(1.4 亿美元)、Boy X Highspeed(1.3亿美元)、Cream Finance(1.3 亿美元)、BadgerDAO(1.2 亿美元)、Venus(7700 万美元)、Compound(7110 万美元)、AnubisDAO(6000 万美元)、EasyFi(5900 万美元)、Uranium Finance(5720 万美元)。

从事件发生频率来看,跨链赛道成为今年黑客关注的焦点,除 Poly Network 外,Chainswap、Multichain(原 Anyswap)、THORChain 等也曾遭遇毒手。究其原因,一是跨链服务本就是个资金密集性的赛道,二是跨链服务往往涉及到多条链和多个合约之间的交互,结构上更为复杂。

此外,2021 年的 CeFi 领域也发生过多起巨额安全事件,其中较典型的案例为三家交易所的失窃,Liquid、BitMart 、AscendEX 分别丢失了 9100 万美元、1.5 亿美元、7700 万美元资金。

从攻击类别来看,黑客的手法可谓是五花八门,从逻辑缺陷利用,到闪电贷攻击、交易排挤攻击、私钥破解,甚至是通过社交手段对关键信息进行攻破……藏匿于暗处的黑客不会放过任何可能被利用的漏洞。

安全形势愈发严峻,从业者和用户能够做些什么?

从项目方来说,一是需要在产品上线预先进行充分测试,尤其是要测试极端情况下的协议承压状况;二是需要寻求专业的第三方审计机构对协议进行全面审查;三是通过一些 Bug 赏金计划来积极调动社区力量;四是可以考虑整合一些保险项目;五是可以针对一些特定的被黑场景提前部署灾备方案。

对于用户来说,一是需要保持良好的网页访问及钱包操作习惯;二是保持理性的投资思维,合理控制自己的仓位;三是在使用某款 DeFi 协议前行留意该项目是否已完成审计。

最后值得一提的是,近两年发生的多起 DeFi 安全事件(包括 Poly Network)都有一个共同特点——黑客因身份泄漏,迫于现实法律压力而最终归还一定数额的赃款。相关案例告诉我们,尽管 DeFi 在交互层面上已实现了去中心化,但每个受法律保护及约束的人类才是参与 DeFi 的主体,因此 DeFi 也不是什么无法之地,在资产意外遭遇损失时,法律仍是可靠的武器。

六、2022:Crypto保持创新并迈向主流

回首 2021,从比特币、以太坊为代表的龙头,到 DeFi、NFT、链游等各应用领域,再到公链、Layer 2、跨链协议等基础设施,都获得了长足的发展,与此同时,钱包、数据分析和安全公司等配套组件和服务也默默承接并守护着价值。

2021 年的亮点极多,板块轮动迅速,还有不少小热点、小风口未能在本文中一一详述,如NFTFi、SocialFi、去中心化存储、去中心化预言机、流动性释放方案……

在 2021 承上启下之后,我们期待着 2022 年的 Crypto 行业继续成为全球化的主流命题,并在更多垂直行业迎来更丰富的创新。

宏观来说,Web 3.0、元宇宙、NFT 和 DAO 仍将是投资的关键词,大文娱和消费领域与区块链的结合会继续深化;以比特币现货 ETF 为代表的各类合规衍生品有望获批,并引导更多传统资金进入加密行业,托管及合规服务也会随之进一步壮大;各主要国家的加密监管政策愈加清晰,更多央行数字货币进入落地阶段,一些国家会追随萨尔瓦多的脚步扩大对比特币的应用场景……

头部交易所或将登陆传统二级市场;以太坊 1.0 和 2.0 合并将成公链历史上的标志性里程碑;传奇加密基金们会迎来大丰收的一年;来自传统金融和科技领域的人才将继续涌入并建设加密行业……

细分而言,包含新公链和扩容方案的新生态依然对应广阔的增长空间;自动投资和被动收入型产品蕴藏新机会;带有入口和聚合性质的平台服务将异军突起;代币发行方式、资金募集方式和去中心化治理方面会再有创新;资金效率更强的 DeFi 将崭露头角……

GameFi 和游戏公会将进入下一发展阶段,进一步实现元宇宙的初步设想;所有权经济和创作者经济将进一步在 SocialFi 的尝试中被验证;绿色和隐私会从概念踏向大规模采用……

用1.6万字告诉你,2021为何如此特别。

作者:Azuma、秦晓峰、郝方舟;编辑:Mandy

出品 | Odaily星球日报(ID:o-daily)

2021 年,人类进入疫情时代的第二年,社会生活和商业活动持续向线上大规模迁徙。

拜登就任美国总统;2020 年东京奥运会推迟到今年举办;同样延期的第 93 届奥斯卡将最佳影片颁给了赵婷的《无依之地》……

全球央行继续放水,美股三大指数较年初上涨 20%;贝索斯卸任亚马逊 CEO,Facebook 改名为 Meta;马斯克当选美国《时代》2021 年度人物,曾经他的标签是特斯拉,如今则成了狗狗币;“数字人民币”、“元宇宙”与“双减”、“双碳”一同入选新华社的《热词 2021》……

我们见证了太多商业形态沉浮起落,甚至消亡覆灭。却少有领域如 Crypto 一般混乱却又充满生机,总有新故事,总有新资本,总有新流量。

2021 年,可谓是加密世界的黄金时代。

比特币、以太坊屡次刷新历史新高,加密货币总市值一度达 3 万亿美元;一级市场繁荣、主流资本入局,据统计风投基金今年向加密行业投入达 300 亿美元;链上智能合约的应用爆炸式增长,仅以太坊网络的交易量就超过了 3.6 万亿美元。

从年初的 Meme 币狂欢、NFT 热潮,到年中新公链生态的崛起,GameFi、DeFi 的持续演进,元宇宙、DAO 等各版块的龙头和新贵轮番上阵,我们每刻都在感受创新的力量。

2021 年,美 SEC 终于通过比特币期货 ETF;比特币在萨尔瓦多成为法币;Coinbase 等合规加密公司上市;NFT 持续破圈渗透大文娱领域。我们不得不相信,这一切都在为 Web 3.0 写就序章。

你还记得在这魔幻的一年之中,加密世界发生了多少大事件,达成了多少里程碑吗?你精准把握住了哪些趋势,又遗憾错过了哪些机遇?

本篇长文,Odaily星球日报将和你一起,记录最精彩的 2021,并试图找到一些 2022 的发展脉络。

一、加密市值屡创新高,前十排位频繁更迭

2021 年,加密货币市值屡创新高。

年初,加密货币总市值仅为 7795 亿美元,在 1 月和 5 月接连跨过 1 万亿美元、2 万亿美元大关,并于今年 11 月 10 日达到创纪录的 3 万亿美元;截至 12 月 22 日,加密总市值暂报 24159 亿美元,较年初上涨 175%。

同时,比特币在加密市场中的主导地位被削弱,市值占比从年初的 70.66%,不断下滑至 38.8%,这也是自 2018 年年中起,比特币市值占比首次跌至 50% 以下。

背后的主要原因就是加密生态整体发展壮大下,涌现出了更多新兴项目,各生态板块百花齐放。值得注意的是,以太坊市值占比在今年大幅上涨,从年初的 11% 上涨至当前的 21%。

价格方面,比特币、以太坊等主流资产在今年率次突破新高。比特币最高涨至 69000 美元(11 月 10 日),现价约 49000 美元,较年初价格上涨近 70%;以太坊最高涨至 4860 美元(11 月 10 日),目前暂报 4050 美元,较年初价格上涨 450%。

2021 年,比特币和以太坊的交易总额达到创纪录的 7.5 万亿美元,较上一年增长 435%。

再来看看稳定币,2021 年稳定币市场持续增长,美元稳定币供应量飙升了 388%,从年初的 290 亿美元增加到 1400 多亿美元。稳定币的使用量也创下历史新高。2021 年稳定币调整后的年度交易量超过了 5 万亿美元,与 2020 年的交易量相比,同比增长超过 370%。

稳定币的增长主要得益于以下原因:一是随着稳定币作为市场避险工具和支付中介,随市场规模自然增长;二是 DeFi 发展之下,人们使用稳定币进行无损挖矿;三是衍生品市场通常使用稳定币作为结算单位。

市场规模上,当前稳定币市场的“龙头”依然是 USDT,但其在稳定币市场的占有率已经从年初时的 68% 一度下降至 57%;与此同时,USDC 以及 BUSD 的市场占有率则显著上升,USDC 在 12 月 20 日发行量突破 420 亿美元,再创历史新高。

稳定币市场正迎来了更多的监管和审查,对于非合规稳定币来说,未来或将进一步失去生存空间。

今年加密市场市值前十的币种,也发生了翻天覆地的变化。曾经的分叉币(BCH、BSV)排名不断下跌;EOS 等老公链一蹶不振,排位受到冲击;“万年不动”的 XRP 上演过山车般走势;就连去年大热的 DeFi 龙头项目 LINK、UNI,也被挤出前十。

而以 DOGE、SHIB 为首的 MEME 代币,在马斯克的盛情“喊单”下,市值一度跻身前十、甚至前五;特别是 SHIB,在过去一年涨幅最高达到 125 万倍,是当之无愧的“年度造富神话”。

最强“钉子户”BNB 则始终稳居前十,主要原因有二:一是年初 BSC 生态爆发,为其找到更强的价值支撑和更多应用场景,二是币安在“长牛”中交易量暴增,BNB 价格一度上涨接近 700 美元,目前暂报 535 美元,年内涨幅高达 1350%。

此外,Solana、Polygon、Terra、Avalanche、Cardano 等以太坊 Layer 1 之外的智能合约平台生态陆续崛起,先后在前十榜单中占据席位。

有意思的是,今年大多时间在前十稳如泰山的 Polkadot,在年底却被挤出;此前备受关注的平行链插槽拍卖短期并没有满足市场期待,DOT 价格处于震荡下跌状态。

二、投融资超1500笔,VC开启范式转变

繁荣的二级市场背后,是更为疯狂的一级市场。

挺过了漫长熊市的 VC 们在这轮狂暴牛市中赚了个盆满钵满,随即又将利润化成“子弹”,于各大赛道“疯狂扫货”。

经 Odaily星球日报不完全数据统计,截至 12 月 19 日,2021 年加密行业公开披露了 1529 笔一级市场融资,同比增长 252.3%,已披露总金额约为 326 亿美元,同比增长 814.2%。

热钱涌动的市场之中,头部项目的估值被不断拉高,业内单笔融资的最高纪录被多次打破。依照特定赛道划分,各垂直领域单笔获投金额最大的项目如下:

- CeFi 领域,NYDIG 完成了由 WestCap 领投的一轮 10 亿美元融资,这也是加密货币历史上规模最大的单笔融资。

- 中心化交易所领域,FTX 在 B 轮融资中拿到了 9 亿美元,此后又在追加的 B-1 轮融资中获得了 4.2 亿美元注资。

- 稳定币服务领域,USDC 开发公司 Circle 完成了 4.4 亿美元融资,并开始谋求以 SPAC 形式 IPO。

- 矿业领域,Blockstream 完成了由 Baillie Gifford 和 iFinex 领投的 2.1 亿美元融资,新的资金部分将用于探索太阳能等清洁能源挖矿方式。

- 钱包领域,老牌硬件钱包 Ledger 完成了 3.8 亿美元融资,估值高达 15 亿美元。

- 公链领域,Solana 斩获 3.14 亿美元融资,并成为全年最亮眼的新兴公链。

- Layer2 领域,Arbitrum 开发商 OffchainLabs 以 12 亿美元估值完成了 1.2 亿美元 B 轮融资,其主网也于下半年正式上线。

- DeFi 协议领域,BitDAO 力压一众龙头项目,完成了由 Peter Thiel、Founders Fund、Pantera Capital 和 Dragonfly Capital 联合领投的 2.3 亿美元融资。

- NFT 领域的头牌属于 Dapper Labs,在两轮融资中,Dapper Labs 先后获得了 3.05 亿美元和 2.5 亿美元的投资,合计 5.55 亿美元。

- 游戏领域,平台型项目 Forte 完成了由 Sea Capital 和 Kora Management 领投的 7.25 亿美元融资,金额上超过了拿到 6.8 亿美元投资的足球游戏 Sorare。

- 社交领域,DeSo 是最引人注目的黑马,这条专为社交需求打造的 Layer1 公链在下半年刚一诞生就获得了 2 亿美元的投资。

- 跨链领域的价值在年末开始抬头,Anyswap 在品牌升级为 Multichain 的同时也完成了 6000 万美元融资,投资名单中可以看到红杉中国的身影。

除了这些相对主流的赛道之外,安全、数据分析、链上监测、通信网络、税务服务、自由职业市场乃至各类开发基础设施也都曾出现过斩获巨额融资的项目。

从赛道轮动的大趋势来看,NFT 在 2021 年逐渐完成了对 DeFi 王者地位的逆袭。

从年初的略显弱势,到年中的分庭抗礼,再到年末的量级碾压,NFT 成为了下半年一级市场上最为火热的主题,也带动了诸如游戏、收藏、交易、借贷、碎片化、展示终端等相关衍生方向的崛起。

2021 年,是机构大洗牌的一年。有老牌机构倒在了熊市的尾巴上,也有新鲜面孔于牛市诞生,而一些穿越了牛熊的顶级机构则逐渐打出了自己的“金字招牌”。凭借着持续性大额出手,以及对各赛道龙头的高密度覆盖能力,a16z 成为了 2021 年加密货币行业最为强势的投资机构,其第三支基金 Crypto Fund III 的募资规模高达 22 亿美元;诸如 Paradigm、Multicoin Capital 这样的研究驱动型 VC 也不遑多让,于各自擅长领域不断发力的同时持续向行业输出真知灼见;依托着头部交易所雄厚背景加持 Binance Labs、Coinbase Ventures、Alameda Research 等表现同样抢眼 。

能否获得这些机构的青睐已成为许多普通投资者判断项目质量的重要指标。

2021 年,我们也看到越来越多的传统领域 VC 开始布局加密市场。

最值得一提的 VC 当然是红杉,继高频布局公链、交易所、Layer2、NFT 赛道之后,年末还在推特简介上玩了个“DAO 一日游”。

然而,在 VC 风光无限之际,业界也悄然出现了一股反 VC 的浪潮,关于“VC 垄断早期投资”的批判之声越来越多。

随着人们对 DAO、Web 3.0 的探讨越来越深,一些在传统世界已然成型的认知,诸如项目的资金募集方式、投资者的退出方式、投资者和创业者的关系等也在加密世界悄然发生着变化。风险投资可能永远不会消失,但它的范式在 Web 3.0 时代或许需要作出改变。

三、2021大事记

概览一二级市场后,我们将按板块/赛道分别回顾这一年最值得被铭记的大事件和成果。

比特币ETF终落地,矿业迎来大迁徙

无论加密金融如何演化,作为市场基石和风向标的比特币永远是焦点。

2021 年开年,比特币延续涨势,从年初的 29000 美元不断攀升,接连突破 3 万、4 万、5 万、6 万美元关口,最终在上半年创下 65000 美元(4 月 14 日)的新纪录;进入 5 月,随政策收紧以及市场获利盘退出,比特币迎来大幅回调,5 月 19 日比特币最低跌至 3 万美元。

此后两个月,比特币始终在 3 万美元附近盘整,并于 8 月开始反弹,开始“慢牛”,最终于 11 月 10 日创下 69020 美元的历史纪录——这也使其市值一度达到 1.3 万亿美元,超过了 Meta 和腾讯,挤进了“公司市值”世界前五。目前比特币价格暂报 49000 美元,较年初价格上涨近 70%。

今年以来,比特币价格始终位于 3 万美元以上,也让不少人对后市行情充满信心,“市场进入长牛”的论调层出不穷。乐观者认为,2022 年比特币将突破 10 万美元。

随着比特币价格上涨,主流机构对其关注也随之上升,一些上市公司也开始接受比特币支付,或将其作为资产储备。

2 月,特斯拉向美国 SEC 提交报告称,公司计划购买价值 15 亿美元的比特币;3 月,特斯拉官网宣布支持比特币付款;但到了 5 月,特斯拉创始人马斯克却在 Twitter 上以“不环保”为理由宣布暂停接受使用比特币为其汽车付款的计划。

态度反复又着实有市场影响力的马斯克,也令众多加密投资者对其“爱恨交加”。

另一家不断加仓比特币的上市公司代表便是 MicroStrategy,开启“疯狂买买买”模式。此外,全球支付平台 Visa 开通了加密货币支付;资管公司灰度在《纽约时报》报纸上刊登了比特币信托基金(GBTC)广告,宣传比特币……机构的跑步入场,成功抬升了比特币的价值认可度增加。

除机构购入外,比特币在部分地区的合法化也成为其基本面一大利好。

6 月,萨尔瓦多总统 Nayib Bukele 向该国立法机构提交了一项法案草案,要求将比特币变成该国法定货币;9 月 7 日,该法案正式生效,比特币终成法定货币。虽然这一方案在国内外引起争议,但对整个加密金融发展而言却具有重要意义,比特币首次以合法的身份走入社会生活。萨尔瓦多也树立了样本,更多拉美国家正试图效仿,将比特币合法化。

(比特币合法化法案)

结构化产品方面,加密市场翘首以盼的 ETF(交易所交易基金)终于在 2021 年落地实现。今年 10 月,首个比特币期货 ProShares Bitcoin Strategy ETF 正式问世,登陆 NYSE Arca 交易所,而后 SEC 陆续批准多个期货 ETF。

虽然从价格反馈来看,ETF 对加密市场带来的影响被未满足预期。但不管怎么说,随着这类合规产品出现,传统机构投资者以及普通用户对加密的信心将不断增加。

技术层面,今年比特币迎来了一次重要的软分叉升级 Taproot,并获得超 90% 矿工的同意。本次升级包含三项内容:Schnorr 签名(BIP 340)、Taproot(BIP 341)和 TapScript(BIP 342)。升级最终降低了比特币网络交易费用,提升了交易的匿名性和效率。

此外,年底前比特币非零地址数量突破 4000 万个,创历史新高。

对于比特币生态的重要参与者矿工而言,2021 年是一个迁徙的年份。

今年 5 月,国务院金融稳定发展委员在会议中提出“打击比特币挖矿和交易行为”,掀起了新一轮监管浪潮;新疆、青海、内蒙古等全国多个省市相继出台禁令,对虚拟货币挖矿进行整顿和清理,大量矿场关停或出海。最终,部分矿工在哈萨克斯坦、美国德州等地找到了新的矿场,继续耕耘挖矿事业。

受矿机关机影响,比特币算力也在剧烈变化。今年 4 月,算力达到顶峰,但在 5 月至 7 月期间下降了近 50%;年初至今,比特币算力累计上涨近 20%。

Meme:始于玩笑,火于社区

如果你年初买了 100 美元 BTC,到现在会值 167.4 美元;如果买的是 SHIB,猜猜现在值多少钱?答案是 6200 万美元。这就是 Meme 币财富效应的究极体现。

今年加密市场中诞生了一个新的板块:Meme 币,代表性项目包括 Doge、SHIB 等各种动物币。Meme 文化,可被通俗地理解为"玩梗”,凡是带有“段子”属性的项目可被称为 Meme 币。

Meme 文化的起势,源自今年年初传统金融市场的一个大事件——GME 保卫战。简单概括,华尔街散户在 Robinhood 上联手买入 GME 公司股票,导致机构做空产生亏损,一度扭转散户与机构间的江湖地位。

反传统、反华尔街运动在主流社会唱响,这股思潮蔓延至加密市场,被塑造成更具反叛精神的 Meme 文化。曾经投资者看重的市场前景、商业模式、技术优势、产品亮点等,在 Meme 时代变成了趣味营销和共识凝聚。

Meme 币的“首席放大官”当属马斯克,其每隔一段时间就在推特上发文,“吐槽”狗狗币,“反向吸引”到不少圈外人士。甚至在很多海外“韭菜”眼中,狗狗币才是真正的比特币。随着马斯克一次次“喊单”,狗狗币高歌猛进,市值挤进前十,超过 DEX 龙头项目 Uniswap,年内最高涨幅逾 100 倍,并在海外社交媒体上引发狂欢,形成价格与声量的正向循环。

同时,以 DOGE 为代表的 Meme 币种逐渐成为加密社区多元文化的一部分。从 3 月到 5 月,秋田犬(AKITA)、猪猪币(PIG)、小狗币(DOG)、Loser 币(LowB)等各种山寨币批量诞生;虽然短时获得惊人的涨幅,但也很快一蹶不振或直接归零。

最终,只有狗狗币的“仿盘”Shiba Inu (SHIB) 真正存活下来并“做大做强”。SHIB 在下半年依然稳步抬升,并最终于 10 月创下历史新高 0.00008845 美元;相较于年初,SHIB 最高涨幅超过 125 万倍。SHIB 上涨的重要原因,同样离不开马斯克的多次“戏谑点评”,以及 Coinbase 等众多主流平台的相继上线。

SHIB 的走高带动起 Meme 文化复兴,激励了 GM(Good Morning)、People 等新兴 Meme 币代表。

其中,GM 在发布的短短 3 天内,市值从零上涨至 2 亿美元(最高达到 4 亿美元,目前依然维持在 1 亿美元)。而 People 币则以 DAO 之名,众筹竞拍美国宪法副本,并在竞拍失利后转为 Meme 币,价格一度飙升超过 50 倍。

总体而言,如今 Meme 文化已充分融入加密社区,凭借亚文化共识,具备了较强的传播影响力。但我们也应清楚地认识到,想要推动加密金融走向成熟和发展,仅靠营销和 FOMO 还不够,技术与产品才是变革的第一生产力。由此,Meme 币可以是一味“佐料”,却难成为一道“主菜”。

持续演进的DeFi

相比 Meme 币大起大落的行情表现,DeFi 板块略显冷清,但如果从更高的视角、更多的维度来看 DeFi 全年表现,不难发现 DeFi 的演进从未停歇。

宏观数据层面,DeFi 一直都保持着正向的增长态势。

DeFi Pulse 数据显示,截至 12 月 21 日,锁定在各大生态 DeFi 协议之内的资产总价值(TVL)已达 24.32 亿美元。细看 TVL 的变化曲线,“519”级别的黑天鹅事件也仅仅是上升态势中的一段小波折。

Dune Analytics 数据则显示,临近年末,曾交互过 DeFi 协议的独立地址数量首次突破了 400 万关口,大量的新鲜血液正在不断涌入。

个体项目层面,“蓝筹” DeFi 在 2021 年大多都完成了自身的重大迭代。

Uniswap v3 为 AMM 带来了“主动做市”的新可能;Aave v3 开始了对跨链借贷的探索;Curve v2 则是通过数学公式对其做市曲线进行了堪称神奇的再优化,不但抵挡住了 Uniswap v3 对其稳定币市场的地位冲击,更是凭借着多链策略长期霸占个体协议 TVL 榜首之位……诸多“蓝筹”之中,表现略令人失望的可能有 Compound 和 SushiSwap,前者出现了一次影响较大的合约漏洞,致使数千万美元的 COMP 被错误分发,后者则是被爆出内斗风波,其酝酿已久的下一代 Trident 能否顺利上线至今仍未可知。

赛道趋势层面,随着稳定币、借贷、DEX 等基础细分板块的市场结构日渐稳固,DeFi 的关注焦点也在逐渐转移。

首先是衍生品的爆发,这里不得不提 dYdX 的发币及空投。作为衍生品概念下最受关注的项目,市场对 dYdX 的价值寄予了相当高的期待,再加之项目方的大手笔(空投比例 7.5%),绝大多数曾交互过 dYdX 的用户都拿到了上万美元的空投收益,这也掀起了市场新一轮的薅羊毛热潮。然而,从行业角度来看,尽管在交易挖矿策略的加持下 dYdX 曾一度超过了其他所有 DEX 之和,但这样的刺激显然很难长久,伴随着 dYdX 日交易量的回落以及币价的走低,“衍生品爆发”的呼声也慢慢变弱。我们坚信衍生品定会像现货那样在 DeFi 领域实现大爆发,但这样的爆发看起来并不是单一项目发币就能引燃的。

第二个比较值得关注的趋势是拥抱传统金融(TradFi),这方面做的比较好的是借贷三雄——MakerDAO、Aave、Compound,前者一直以来都在积极探索如何引入现实世界资产抵押品,后两家则在夏季相继宣布了面向传统金融机构的新服务 Aave Pro(现已更名为 Aave Arc)和 Compound Treasury。

年末,旨在重构流动性关系、优化资金利用效率的 DeFi 2.0 叙事快速兴起,也涌现出了以 Olympus DAO、TokeMak、Abracadabra 等为代表的一批新兴项目。虽然,关于“DeFi 2.0”这一命名仍然存在着较大的争议,但抛开称呼不言,类似项目所做的核心努力——让流动性服务更具可持续性,还是值得肯定的。

除了上述趋势之外,多链布局也是当前 DeFi 赛道内的一大主要趋势(详见下文“跨链”部分)。

疯狂吸粉的NFT × 万物

区块链行业曾用十年寻找足够“出圈”的杀手级应用方向,去年的 DeFi 并未完全实现这一梦想,今年的 NFT 当仁不让。

2021 年,NFT 领域年度标志性事件当属:3 月,艺术家 Beeple 的 NFT 作品《Everydays: The First 5000 Days》在佳士得拍得 6934.6 万美元,成功吸引传统艺术等各领域人士的关注。

12 月,艺术家 Pak 的项目《Merge》在 NFT 交易平台 Nifty Gateway 公开发售,最终总成交额近 9181 万美元,成为新晋的史上最贵 NFT,更跻身全球在世艺术家作品成交金额的第三位。

与很多年轻小众的“FT”一样,NFT 的高价也会受到炒作、营销、泡沫的质疑,但高价就是会“涨服”一批人,并吸引更多资金(今年 NFT 总交易量突破了 230 亿美元)、流量以及推动行业成熟的创业者。

这一年,不少科技巨头(腾讯、支付宝、Mega、微软、Twitter 等)、一众传媒平台(时代杂志、CNN、Vogue 等)、很多消费品牌和大IP方(Nike、欧莱雅、可口可乐、麦当劳、迪士尼、索尼等)、文体领域明星(Jay-Z、惠特妮·休斯顿、王家卫、陈小春、贝利、库里等)、政商界人士(Jack Dorsey、马斯克、斯诺登、梅拉尼娅·特朗普等)都购买、发行或布局了 NFT。

NFT 从最初的小范围影响藏品领域,到为创作者经济赋能,再到更广域消费级别上改造粉丝经济和品牌市场关系,逐步扩大辐射半径。

在 NFT 项目百花齐放的同时,其基础设施(交易市场、数据分析平台及搜索导航工具、借贷/租赁/分拆/众筹等金融服务)正冉冉升起。

7 月获 a16z 领投 1 亿美元 B 轮的 NFT 交易市场龙头 Opensea 每月成交额呈指数级增长,当前用户总数已超 75 万人,12 月 ETH 交易量市占率达 98.2%,全年销售额至少 160 亿美元,总收入估算下来达 4 亿美元。

NFT 生成艺术平台 Art Blocks 总交易量破 11 亿美元,现市值近 1.3 亿美元。

今年,承接过 Pak NFT作品、万维网源代码 NFT、CryptoPunks、BAYC 等拍卖的艺术品拍卖行苏富比从 NFT 销售中赚取了 1 亿美元。

最后,我们想单独提一个细分领域——NFT 众筹 DAO。8 月,CryptoPunk #173 通过社区众筹形式以 99.9 ETH 成交,People's Punk 此后发行代币 DDDD。众筹买 NFT 玩法的鼻祖项目 PleasrDAO 更是在今年收录了 11 幅 NFT 作品,包括 Uniswap V3 官宣视频片段 NFT、斯诺登首个 NFT、Dogecoin 原始照片 NFT、Wu-Tang Clan 孤本专辑《Once Upon A Time In Shaolin(少林往事)》等。

这一类 NFTFi × DAO 创新产品往往在实操上以捆绑或集合法、基金化的形式分拆权益,的确降低了某些高价 NFT 的入局门槛、提升其流动性,但也对应着托管和展示权不清、退出或转售困难、买断机制不完善等新的风险。

链游和GameFi向前大步跃进

2021 年,NFT 也巩固了其在游戏行业的地位。

先看圈内链游:Dapper Labs 的爆款收集类 NFT 游戏 NBA Top Shot 全年销售额突破 7.5 亿美元,交易笔数超过 1141 万笔;引领了“Play to Earn”风潮的东南亚链游 Axie Infinity 销售额超过 38 亿美元,日活玩家近 280 万,最贵的一只“Axie”售价 82 万美元;最初只是小众头像 IP 却派生出诸多游戏玩法的 PFP(个人资料图片)类 NFT 代表 CryptoPunks 12 月 19 日市值约 26.4 亿美元,地板价超 24 万美元。

今年,还有很多 NFT 项目获得了充分的关注并屡创销售记录:“子孙成群”的 BAYC 系列、卡牌类游戏 Parallel Alpha、随机生成装备名称的 TXT 文字版 NFT 代表 Loot……

再来看传统游戏对 NFT 的加码:育碧(Ubisoft)将推出 NFT 平台;网易旗下游戏《永劫无间》IP 授权发行 NFT 盲盒;Epic Games 旗下数字游戏平台 Epic Games Store 将向区块链以及 NFT 游戏开放……

今年,链游超越了传统游戏“休闲、娱乐、竞技”的定位,增添了金融、收藏与展示的属性,拓宽了人们对游戏的定义和认知。

此外,在 Axie Infinity 的强大“玩赚效应”下,以 YGG 等为代表的游戏公会们也基于“打金”主业之上,衍生出 scholar(奖学金)、游戏资产租赁、投资孵化等多条业务线,并在 Q4 引发了融资热潮。

站在“元宇宙元年”眺望远方

将元宇宙装入年终盘点,对于很多垂直领域来说都算“蹭”热点,但谁让元宇宙还是一个概念模糊、技术融合、不断进化中的泛概念呢。

元宇宙和 Crypto 的结合点主要落在较为底层的经济体系及生产关系上。具体而言,相当一部分业内人士认为,元宇宙内的一切资产(身份、数据、道具、货币、事务等)均应代币化(或起码基于分布式系统),并以去中心化方式生成、流转及销毁。

当前,圈内最接近这一“设想范式”的三大虚拟土地平台,The Sandbox、Decentraland 和 Cryptovoxels,均在今年迎来爆发式增长。

The Sandbox 当前市值超 2 亿美元,有 63 万多个 NFT,持有者约 3.4 万人,Republic Realm 在 12 月初以 430 万美元购买 The Sandbox 地块,创下虚拟土地销售价格历史记录。这一年,说唱歌手 Snoop Dogg、Nipsey Hussle、NFT 收藏家 Cozomo de' Medici 等人入驻 The Sandbox。

公开身份的买家还有香港房地产巨头新世界发展集团 CEO 郑志刚、歌手林俊杰(也买了 Decentraland 地块)、鱼池联合创始人王纯(要建设狗狗币爱好者总部)等。The Sandbox 还和卡通人物 IP“麦兜”、Adidas Originals 建立合作,并获软银 Vision Fund 2 领投的 9300 万美元融资。

Decentraland 当前市值约 7487 万美元,有 16 万多个 NFT,位列地块成交榜首的是当时价值 242 万美元(61.8 万枚 MANA)的 Fashion Street Estate。这一年,Decentraland 承办过 80 组艺人(的虚拟化身)参演的元宇宙音乐节、RacingTime 的虚拟车展、Boson Protocol 的虚拟商城、与苏富比合作的虚拟画廊等。

Cryptovoxels 当前市值约 2690 万美元,有近 40 万个 NFT。这一年,Cryptovoxels 开始支持 Facebook(现 Meta)账户登录,推出了带有自治投票场景的虚拟土地 Scarcity Island,并于内部讨论或在明年 4 月推出的原生 Token CV 的细节情况。元宇宙房地产开发商 MetaEstate 还在 Cryptovoxels 上设计搭建了波场 TRON 生态建筑群。

11 月最后一周,The Sandbox、Decentraland、CryptoVoxels 和 Somnium Space 四个元宇宙虚拟土地的单周销售总额超过了 1 亿美元。

在这“三大”背后,更多圈内外新兴平台跃跃欲试,掀起一阵阵“买地狂潮”。同时,虚拟地产开发/承建商、元宇宙内的小道具生产商、靠AR/MR增强NFT视觉效果的服务商等各“送水者”也接踵而至,为加密世界带来更多跨领域的复合型人才及圈外流量。

总的来说,称 2021 年为“元宇宙元年”并不为过。

Web 3.0:胜利之日不远矣

对于加密的下一叙事体——Web 3.0,业界共识最高的定义当属 a16z 合伙人 Chris Dixon 提出的“可读、可写、可拥有(read、write、own)”。

12 月 8 日,美国众议院金融服务委员会(House Committee on Financial Services)于国会山举行了以“数字资产和金融的未来:了解美国金融创新的挑战和利益”为题的听证会。

会上,Bitfury 首席执行官 Brian P. Brooks 在回答众议员 Patrick McHenry 关于 Web 3.0 的提问时也援引了 Chris 的理论。Brooks 解释称,在 Web 1.0 中,用户只有特定的阅读,所以这是“仅可读的互联网”;在 Web 2.0 中,除阅读内容外,用户也可以自己发布内容,但这些内容并不归属用户所有,所以只是“仅可写的互联网”;而在 Web 3.0 中,除了可以阅读和发布内容外,用户也将真正拥有内容的所有权益,实现真正的“可读,可写,也可拥有的互联网”。

会后,Brooks 这段回答的剪辑视频被业内人士转发传播,像一剂强心针般帮助尚存迷茫的人们坚定心中的信念。

2021 年 ,我们看到了 Web 3.0 趋势不可逆的发展,各项基础设施愈发成熟,上层应用也开始渐渐推广开来。去中心化世界的首选入口 MetaMask 实现了业务量的井喷式爆发,其开发商 ConsenSys 继完成了 2 亿美元融资后,估值已上升至 30 亿美元(虽然这看起来并不是很 Web 3.0);Arweave 作为永久的去中心化内容存储层,也在下半年完成了价值发现;ENS 在发币和空投之后的热度也持续在线,还引发了市场对于域名想象力的深度讨论;Mirror 已成为了大家阅读行业优质内容的常规渠道之一……

在加密行业对 Web 3.0 前景表示坚定的同时,一些传统互联网的代表人物则对这一新兴概念表达了不同观点,马斯克存疑,Jack Dorsey 则就“Web 3.0 到底属于谁”和 a16z 展开了激烈讨论,话不投机,甚至还玩起了取关和拉黑。

或许我们该重新默念这句 Chris 的名言:起初他们无视你,然后他们嘲笑你,接着他们会批斗你(我们所处的位置),再然后就是你的胜利之日。

以太坊卫冕公链之王

虽然今年新生态公链陆续崛起,但以太坊“公链之王”的地位依然无可撼动。

数据显示,ETH 价格年初的 750 美元最高上涨至4860 美元(11 月 10 日),目前暂报 4050 美元,较年初价格上涨 450%;以太坊市值占比也从年初的 11% 上涨至当前的 21%,涨幅 10%;此外,以太坊上 DeFi 锁仓价值也从年初的 186 亿美元最高上涨至 1675 亿美元,涨幅高达 800%。

不过,由于国内政策收紧,以太坊矿业在今年 6 月遭遇打击,算力一度下跌超过 30%;但仅用两个月,以太坊算力就恢复到之前的水平,此后不断创下新高;目前算力暂报 947 TH/s,较年初上涨 223%。

Gas 方面,今年受 NFT mint(铸造)以及空投刷量等影响,Gas 费用始终居高不下,增加了普通用户以及项目开发者交互的成本,也迫使部分项目转向 Layer 2 等扩容方案和其他公链生态。

为降低 Gas,以太坊社区提出 EIP-1559 提案,试图通过改变基础费用的设定,让用户更方便地支付更合理的手续费。

该提案自提出后备受争议,其中当属收入被直接影响的矿工群体反对情绪最为激烈,不少矿工感受到自己成为生态弃子。为此,推特网友@Red Panda Mining发起一项运动,号召反对 EIP-1559 的矿工将算力切换至反对派矿池,宣誓主权;虽然该行动最终以失败告终——反对派算力占比不到 20%,但还是让整个加密市场听到了矿工的声音。

争议并没有动摇开发者们的决心,EIP-1559 于 8 月在“伦敦升级”中被实现,最终的效果也有目共睹。自 EIP-1559 实施以来,累计销毁 124.3 万个 ETH(约 50 亿美元),开启以太坊“通缩”新纪元。

除了“伦敦升级”之外,以太坊今年还完成了两次升级:4 月柏林硬分叉升级以及 12 月的“箭形冰川”升级,后者的主要内容是将难度炸弹推迟至明年 6 月。

除了以太坊 1.0,以太坊 2.0 今年也备受关注。截至以太坊信标链上线一周年(12 月 3 日),以太坊 2.0 存款合约地址已收到 850.2 万 ETH,占到 ETH 供应量的 7.24%,信标链上的验证节点超过 26.42 万个,参与 ETH2.0 质押的地址数量达 56393 个。

根据最新规划,以太坊 1.0 与 2.0 的合并将在 2022 年第二季度左右进行;合并完成后,在 Staking 合约中锁定的 ETH 仍将保持锁定状态,无法进行转账。虽然以太坊多次跳票,但作为公链之王,其始终没有停下前进的脚步。

今年,以太坊与传统金融产生了更深层的联系。4 月,加拿大监管机构批准了三只以太坊交易所交易基金(ETF);三季度,美国 SEC 文件透露机构以太坊产品(主要是灰度的以太坊信托)持有量增长19%;12 月,美国芝商所(CME)宣布推出微型以太坊期货。虽然目前美国金融市场尚未正式推出以太坊 ETF,但我们相信这一天不会太远。

公链及Layer 2新生态的爆发

2021 年,是新生态集体爆发的一年。

应用层的大爆发给以太坊 Layer 1 带来了无限风光,但同时也造成了链上交易的持续拥堵以及 gas 费用的居高不下。受此影响,以太坊生态的价值开始出现外溢,项目、用户、资金都在寻找更快速、更便宜的全新发展土壤,这也成为了新生态们爆发的契机。

公链方面,从 BSC 到 Solana,再到 Avalanche、Fantom、Terra,各大生态蓬勃发展,基础设施逐渐成熟,多类应用百花齐放,在锁仓资金屡创新高的同时也实现了二级市场的价值放大。

BSC 作为最早崛起的新公链生态,经历了早期的快速爆发阶段后,现已进入了一个相对平静的稳步增长期。从数据上看,BSC 的链上 TVL 总值长期高居新兴生态(除去以太坊)榜首之位,直到年末才被黑马 Terra 超越。

凭借着卓越的性能优势以及 SBF 的强援加持,Solana 成为全年绝大多数时间里表现最为亮眼的新兴公链。临近年末,Solana 又开始了另一个大动作——扶持 Neon Labs 来为该链构建 EVM 开发环境,这或许将 Solana 继续增长的又一引擎。

Avalanche 和 Fantom 的爆发路径有一定的相似性,在利用跨链桥打通了资金进出渠道之后,两大新兴公链都于 Polygon 推出了上亿级别的流动性激励计划,以吸引项目(尤其是龙头 DeFi )和用户的入驻。事后看来,Avalanche 和 Fantom 的策略大获成功,“造桥+撒钱”也成为了公链爆发的经典策略,被一些起步更晚的新公链们效仿。

临近年关,Terra(LUNA)似乎是“冲业绩”一般狂飙突进,不但登顶了 TVL 排行榜,更是在加密货币总市值排行榜上杀进前十,风头一时无二;其“基石产品”稳定币 UST 在年底市值超过 DAI。

其他生态方面,Polkadot 及 Kusama 终于启动了社区等待已久的平行链插槽拍卖;DFINITY 也在今年正式启动了主网;Algorand 则在积极探索如何结合 TradFi 和 DeFi;Flow、DeSo 等垂直应用公链崛起;Near、Tron、Conflux 等团队在 DeFi 与 NFT 等热点跟进,和特色 IP 市场策略上均表现不俗。比较值得一提的一家公链是“伤透人心”的 EOS,在驱逐了 B1、重塑品牌之后,这条已被“宣判死亡”的老公链也焕发了一些新的生机。

当然,面临诸多公链生态的挑战,以太坊生态也没有停步,Layer 2 便是以太坊今年给出的最强回击,四大 Rollup 扩容方案(Optimism、Arbitrum、zkSync、Starkware)都在今年拿到了千万美元甚至上亿美元级别的融资,Polygon 传闻也将获得红杉印度的 5000 万到 1.5 亿美元资金支持。

作为最早执行“撒钱”策略的新兴生态,Polygon(MATIC)几乎可以说是上半年加密货币市场最亮眼的项目,即便在“519”,MATIC 的价格也曾一度转阳。不过,因 Polygon 当前主要采用的是侧链方案,所以也曾被以太坊社区质疑过是否属于正统 Layer 2,但随着接连收购两家 ZK Rollup 开发团队 Hermez 和 Mir,这些争议也逐渐消退。

Optimistic Rollup 双雄 Optimism、Arbitrum 今年双双上线了主网。作为更加符合以太坊社区上层意识的 Layer 2 方案,Optimism、Arbitrum 相继迎来了 DeFi 第一龙头 Uniswap 的入驻。不过,或许是由于 gas 价格相对新兴公链仍然偏高,这两大 Layer 2 网络(尤其是 Optimism)在生态扩张进度上暂不如社区预期的那么顺利。

主攻 ZK Rollup 的两家项目 zkSync 和 Starkware 今年也是动作频频,前者的 zkRollup 版本 EVM 开发工作已取得阶段性成果,后者则是在年末提出了 Layer 3 概念,拟通过递归证明实现多次方级别的扩容效果。

随着 2021 年的行将结束,多链并存的格局正在日接一日地愈发牢固,一家独大的局面可能再也不会出现了。

跨链:当下最明确的风口

新生态集体爆发的必然结果就是跨链需求的扩大,为了追逐新生态上不断涌现的财富机会,用户的资产跨链需求也在快速提升。

凭借着覆盖能力更广、对接更为灵活等诸多优势,跨链桥已超越中心化服务商,成为了承载资金跨链流动的主要渠道。

当前,市面上已存在的跨链桥项目不下数十家,抛开 Avalanche Bridge、Optimism Gateway 等由原底层开发团队牵头构建,大多仅服务于特定生态的“官方跨链桥”不谈,比较值得关注的第三方跨链桥有 Multichain(原 Anyswap)、cBridge、Hop Protocol 等等。

赛道龙头 Multichain 近日宣布完成 6000 万美元新一轮融资,在资方名单中可以看到币安、红杉中国、IDG Capital、Three Arrows Capital 等多家顶级机构的身影。这能否成为打开跨链服务价值发现之旅的开端,让我们拭目以待吧。

从赛道的演变趋势来看,我们将持续关注以下几个小方向。

一是针对跨链桥的聚合,当前跨链桥数量的飞速增长就如同一年之前 DEX 数量的增长,那为何不做一个跨链桥版本的 1inch,帮助用户找到价格最理想的跨链路径呢?事实上,已有多家项目开始了这一领域的尝试,包括最近刚刚完成了协议升级的 ChainSwap 以及产品表现惊艳的 FundMovr 。

二是在桥接服务之外嵌接其他金融服务,比如 FibSwap DEx、Li.Finance、XY Finance、Symbiosis Finance 正在探索的跨链 + 交易,以及龙头 DeFi 协议 Aave 在 V3 版本中提到的跨链 + 借贷方案。

三是超越单纯的资产跨链,上升至更高的信息跨链层面,通过实现跨底层的合约验证和调用,打通不同生态之间的互操作性。

中心化交易平台合规上市

作为流量入口和价值聚集中心,中心化交易平台(CEX)在加密金融生态中扮演着不可或缺的角色。

头部合规交易平台在今年成功敲钟,加密龙头陆续上市。

2 月,美国最大的合规加密交易平台 Coinbase 向美国 SEC 提交 S-1 注册表格,在纳斯达克直接上市,股票代码为 COIN。Coinbase 也被称为“加密交易所第一股”。

7 月 29 日,主打美国散户的券商平台 Robinhood 在纳斯达克证券交易所正式上市;由于其在今年年初的 Meme 浪潮中率先开通狗狗币交易通道,备受加密市场关注。

10 月 19 日,曾被誉为“牛市之光”的 Bakkt 正式登录纽交所,股票代码为 BKKT。

另据外媒报道,币安创始人兼 CEO 赵长鹏在最近的一次采访中表示,其美国子公司(Binance US)可能会在未来三年内进行首次公开募股(IPO)。

合规加密交易平台的上市,意味着传统市场对于加密金融的肯定,相当于 SEC 对整个行业开了一扇门,对于加密世界而言起到了提振作用;未来随着热度增加,更多的资金将借由这些平台进入,作用于整个加密市场。而对传统金融来说,加密交易所是矿业以外少数可持续盈利的业态之一,是当之无愧的蓝筹股。

传统金融对加密金融的青睐,也反馈加密交易所的一级市场融资上。今年 7 月,FTX 交易所宣布完成 9 亿美元 B 轮融资,投后估值高达 180 亿美元,投资方包括红杉资本、软银、Thoma Bravo、Ribbit Capital 以及 Circle 等 60 余家;时隔 3 个月,FTX 交易所又以 250 亿美元估值(估值上涨了近 39%)在 B-1 轮融资中筹集 4.2 亿美元,BlackRock、Tiger Global 等 69 位投资者参投。

值得一提的是,FTX 还在今年赞助了多个国际赛事以及团队,包括:英雄联盟冠军系列赛(LCS)、梅赛德斯 AMG Petronas F1 车队、美国职业棒球大联盟、NBA 金州勇士队和迈阿密热火队、国际板球理事会、超级碗、TSM 电子竞技俱乐部等,不断拓宽加密圈的边界。

11 月下旬,媒体报道称赵长鹏身价达到 900 亿美元,成为华人首富,并跻身全球十大富豪之列。随后,“华人首富易主”的消息占据各大新闻平台头条,引起关注。赵长鹏后主动发声称“没有流动性的估值没有多大意义”。

四、加密行业走向合规,拥抱监管

过去的一年,随着加密世界的多元化发展,全球政策收紧、监管趋严。

中国清退数字资产挖矿和交易行业

早在 2017 年,七部委联合发布了“九四通知”,禁止加密货币在中国运营、交易,但对加密货币挖矿未明确限制。今年,我国明令禁止了加密矿业在国内的存续。

5 月 21 日,国务院金融委在会议中提出“打击比特币挖矿和交易行为”。此后,新疆、青海、内蒙古、云南、四川纷纷出台相关政策对虚拟货币挖矿进行整顿和清理。

9 月 24 日,中国人民银行等十部委联合发布《关于进一步防范和处置虚拟货币交易炒作风险的通知》,明确强调开展法币兑换虚拟货币、币币交易、发币等业务属于非法金融活动,境外虚拟货币交易所通过互联网向我国境内居民提供服务同样属于非法金融活动。

此后,包括币安、火币、OKEx 等多家交易平台宣布清退中国大陆用户及退出中国市场。

美国处罚力度增大,扩大加密监管边界

2021 年,美国加密监管事件变得频繁起来。

从执法力度上看,SEC(证监会)与 CFTC(商品期货交易委员会)在新闻稿中提及加密货币制裁的次数提升了 25 倍;从具体金额上看,SEC 罚款金额从 2020 年的 4100 万美元增加到 2021 年的 5.62 亿美元,增长了 13 倍,而 CFTC 罚款金额从 2020 年约 900 万美元增加到 7.16 亿美元,增长了 80 多倍。当然,推动数据增长的一个重要原因是,部分制裁对象罚款金额较大。

有趣的是,据媒体统计,SEC 70% 以上的执法行动最终都以和解(缴纳罚金)告终,而 SEC 最常用的理由是“违反证券法”。SEC 去年起诉 Ripple 一案,历时一年多仍无结果,2022 年大概率要达成和解了。

另外,今年 Gary Gensler 成为 SEC 主席,其对加密金融监管相对激进,在一个月内先后对 Terra 开发公司 Terraform Labs、Marathon Digital 等公司发起调查。他还多次重申,未来对加密货币的监管措施不会被改变,相关公司必须向 SEC 报告注册。

除了 CFTC、SEC,美国货币总核查办公室(OCC)也在今年 10 月联合美联储及联邦存款保险公司联合开展了一项名为“加密冲刺”(crypto sprint)的调查,对加密行业进行严格审查,最终得出了对加密行业并不友好的结论,也暗示之后可能采取行动。

美国多部门发声、执法,对加密产业提出监管要求,其实本质上是一种行政权力争夺。加密产业本就属于新兴产业,究竟该属哪方管辖,没有具体划分。对于美国监管机构来说,谁能在加密市场掌握话语权,谁就能够左右行业走向。

目前,只有 SEC 真正具有影响力和话语权。美国国会正试图通过《数字商品交易法》改变这一局面。该法案由美国众议员 Michael Conaway 于去年提出,旨在为“数字商品交易所”建立联邦定义,将其归入自己的法律类别并使 CFTC 对其进行监督。

目前,该法案已作为草案返回国会,议员们也在与加密从业者共同积极讨论。

今年美国监管方面,还有一个备受关注的话题:加密货币纳税。

今年美国国会提出《基础设施投资和就业法案》,其中明确要求“经纪人”向美国国税局报告超过 1 万美元的交易信息。有观点认为该法案对“经纪人”的定义“过于宽泛和模糊”,可能将这些要求强加给矿工和钱包开发商,而不仅仅是 Coinbase 这样的加密货币交易所。一些对加密友好的参议员开始试图修补这一问题,提出新的修正案,但最终被否决。

目前,该法案已被拜登签署,将从 2022 年正式实施。

其它国家的监管举措也逐渐趋严,今年 9 月,韩国相关金融部门加强对加密货币交易所的监管。所有韩国加密货币交易所必须在特定时间之前在金融部门注册,提供互联网安全机构的合规证书,并与银行合作,以确保账户的实名,未注册的交易所将在9月24日之后关闭服务。

此项措施导致上百家韩国加密货币交易所关停。不过作为最早实现加密货币合法化的国家,韩当局表示政策初衷是为了维护加密市场的健康有序发展。

此外,随着链游的火爆和打金生态的建立,东南亚今年已成为了加密金市场的新蓝海,许多交易平台也陆续迁移至此。

五、安全暗影:金额损失同比增幅1000%

2020 年末,我们曾专门做过一期全年的 DeFi 安全事故回顾盘点,统计结果显示,DeFi 行业全年因黑客事件而损失的资金总额高达 1.774 亿美元。

2021 年,我们甚至不需要统计,就知道今年的损失资金总额远高去年。仅 Poly Network 一起事件,黑客就窃取了 6.1 亿美元。

8 月 10 日,跨链互操作协议 Poly Network 突遭攻击,按事件发生时相关资产的市场价计算,这不仅仅是 DeFi 历史上、更是整个加密货币历史上涉案金额最大的黑客事件,超过了 Mt.Gox 事件(744408 枚 BTC,当时总价值约 4 亿美元),以及 2018 年的 Coincheck 大案(5.23 亿枚 XEM,当时总价值约 5.34 亿美元)。

Rekt 数据显示,2021 年迄今 DeFi 领域共发生了 161 次黑客攻击事件,损失金额高达 18.6 亿美元,同比增幅近 1000%。其中,金额损失排名前十的项目分别为:Poly Network(6.1 亿美元)、Vulcan Forged(1.4 亿美元)、Boy X Highspeed(1.3亿美元)、Cream Finance(1.3 亿美元)、BadgerDAO(1.2 亿美元)、Venus(7700 万美元)、Compound(7110 万美元)、AnubisDAO(6000 万美元)、EasyFi(5900 万美元)、Uranium Finance(5720 万美元)。

从事件发生频率来看,跨链赛道成为今年黑客关注的焦点,除 Poly Network 外,Chainswap、Multichain(原 Anyswap)、THORChain 等也曾遭遇毒手。究其原因,一是跨链服务本就是个资金密集性的赛道,二是跨链服务往往涉及到多条链和多个合约之间的交互,结构上更为复杂。

此外,2021 年的 CeFi 领域也发生过多起巨额安全事件,其中较典型的案例为三家交易所的失窃,Liquid、BitMart 、AscendEX 分别丢失了 9100 万美元、1.5 亿美元、7700 万美元资金。

从攻击类别来看,黑客的手法可谓是五花八门,从逻辑缺陷利用,到闪电贷攻击、交易排挤攻击、私钥破解,甚至是通过社交手段对关键信息进行攻破……藏匿于暗处的黑客不会放过任何可能被利用的漏洞。

安全形势愈发严峻,从业者和用户能够做些什么?

从项目方来说,一是需要在产品上线预先进行充分测试,尤其是要测试极端情况下的协议承压状况;二是需要寻求专业的第三方审计机构对协议进行全面审查;三是通过一些 Bug 赏金计划来积极调动社区力量;四是可以考虑整合一些保险项目;五是可以针对一些特定的被黑场景提前部署灾备方案。

对于用户来说,一是需要保持良好的网页访问及钱包操作习惯;二是保持理性的投资思维,合理控制自己的仓位;三是在使用某款 DeFi 协议前行留意该项目是否已完成审计。

最后值得一提的是,近两年发生的多起 DeFi 安全事件(包括 Poly Network)都有一个共同特点——黑客因身份泄漏,迫于现实法律压力而最终归还一定数额的赃款。相关案例告诉我们,尽管 DeFi 在交互层面上已实现了去中心化,但每个受法律保护及约束的人类才是参与 DeFi 的主体,因此 DeFi 也不是什么无法之地,在资产意外遭遇损失时,法律仍是可靠的武器。

六、2022:Crypto保持创新并迈向主流

回首 2021,从比特币、以太坊为代表的龙头,到 DeFi、NFT、链游等各应用领域,再到公链、Layer 2、跨链协议等基础设施,都获得了长足的发展,与此同时,钱包、数据分析和安全公司等配套组件和服务也默默承接并守护着价值。

2021 年的亮点极多,板块轮动迅速,还有不少小热点、小风口未能在本文中一一详述,如NFTFi、SocialFi、去中心化存储、去中心化预言机、流动性释放方案……

在 2021 承上启下之后,我们期待着 2022 年的 Crypto 行业继续成为全球化的主流命题,并在更多垂直行业迎来更丰富的创新。

宏观来说,Web 3.0、元宇宙、NFT 和 DAO 仍将是投资的关键词,大文娱和消费领域与区块链的结合会继续深化;以比特币现货 ETF 为代表的各类合规衍生品有望获批,并引导更多传统资金进入加密行业,托管及合规服务也会随之进一步壮大;各主要国家的加密监管政策愈加清晰,更多央行数字货币进入落地阶段,一些国家会追随萨尔瓦多的脚步扩大对比特币的应用场景……

头部交易所或将登陆传统二级市场;以太坊 1.0 和 2.0 合并将成公链历史上的标志性里程碑;传奇加密基金们会迎来大丰收的一年;来自传统金融和科技领域的人才将继续涌入并建设加密行业……

细分而言,包含新公链和扩容方案的新生态依然对应广阔的增长空间;自动投资和被动收入型产品蕴藏新机会;带有入口和聚合性质的平台服务将异军突起;代币发行方式、资金募集方式和去中心化治理方面会再有创新;资金效率更强的 DeFi 将崭露头角……

GameFi 和游戏公会将进入下一发展阶段,进一步实现元宇宙的初步设想;所有权经济和创作者经济将进一步在 SocialFi 的尝试中被验证;绿色和隐私会从概念踏向大规模采用……

本文链接:https://www.8btc.com/article/6718074

转载请注明文章出处