作者:Thor Hartvigsen & Thlither & hyphen,On Chain Times;编译:金色财经xiaozou

1、前言

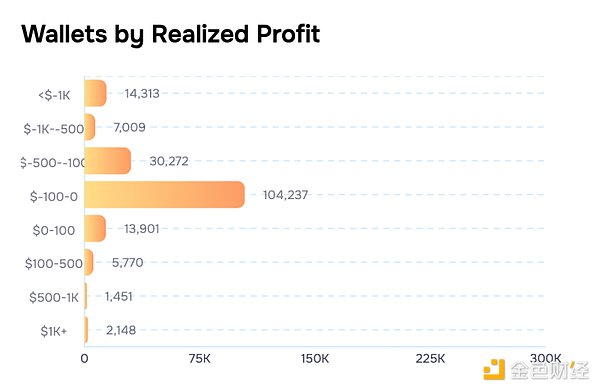

Polymarket是今年加密领域最成功的案例之一,每天都能吸引成千上万的用户涌入,月交易量为数亿美元。作为最大的区块链博彩市场,它相较于中心化预测市场具有明显优势,证明加密货币能够解锁真正的创新。

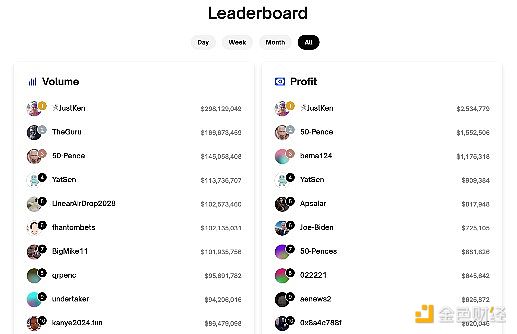

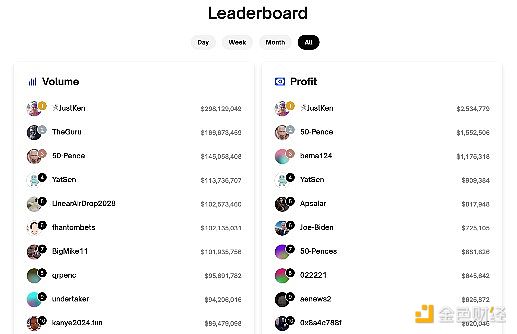

上周,On Chain Times团队有幸对话Domer(Polymarket排行榜上的“JustKen”)。Domer在Polymarket上的交易量和利润方面有史以来一直久居榜首。Domer在5000多个交易市场进行了近3亿美元的总交易量,对预测市场和政治押注领域有着独特的见解。

在访谈中,Domer谈到了他的专业背景、预测市场交易的框架,以及交易心理等内容。

2、对话Domer

问:“你是怎么进入政治押注的?是什么让你决定全职投入其中?”

答:“在我还是在线扑克玩家的时候偶然接触到了政治博彩。2005年前后我还年轻,那是在线扑克的黄金时代,当时赚钱还相对容易(被美国政府封杀之前),我就是那个时候开始玩在线扑克的。我大学毕业后工作没干多久,就决定全身心投入在线扑克了。我在一个网站上点了几下,发现除了体育之外还有其他东西可以押注。这开启了我的一段押注电影票房的旅程(同样还是在被美国政府封杀之前),然后我通过一个叫做Intrade的网站(届时该网站还没被美国政府关闭)迅速进入了政治博彩。从小到大,我一直对政治很感兴趣,所以在预测2008年大选走势时,我发现了很多乐趣。我在2008年赢得了很多“重大”胜利(相对而言),然后我放弃了扑克,专心做政治博彩。预测市场基本上就是慢动作的扑克打法,你可以有时间研究你的对手。不过都是些新闻里的东西,或者是你或多或少关心的东西。

我来展开说一下。我有两个不同的背景,一个是扑克玩家,另一个是股票交易员。最终,由于不同的原因,我放弃了这两个身份:扑克变数太多,而股票交易的前景不明朗,有时甚至很长时间都看不清。

玩扑克,你即使打得很完美,也依然会输钱。你可能玩了数不清多少个小时,换来的结果却是输钱。金钱波动会给人带来压力,这真的很愚蠢。从情感上来说,扑克要么让人感到极度无聊,要么就是极度危险。

至于股票,你对一家公司的判断可能是完全正确的,但这个结果可能需要数年时间才能实现。举个简单的例子:我第一次“押注”股票是在21世纪初,当时我发现麦当劳餐厅所在的几乎所有土地都是自己的产业,而且这些土地在房地产泡沫中迅速升值。他们拥有一个地产帝国,本应进一步推高其股价。这至少会让价格走高几个百分点,甚至更多。但直到我买了麦当劳的股票多年之后,“街头大众”才真正把这些因素联系在一起。所以你可能对一家公司的某些方面的判断是正确的,但这并不意味着这能让你在股票市场上赚到钱。市场在短时间内的反复无常可能是愚蠢荒谬的。

最重要的是,我喜欢发现优势,喜欢押注结果,而预测市场是我发现的最好、最有趣的一种方式。至于美国政府,他们基本上已经把我驱逐了(目前如此),但似乎他们的恐怖统治就要结束了,因为他们在预测市场的法庭上已经输了。希望就在眼前。”

问:“你是Polymarket有史以来最赚钱的交易员。你是否注意到人们正很凶地复制你的交易?想成为你的队友或交易对手?”

答:“对于复制交易,答案是肯定的,但很快就不是肯定答案了。我进行了很多押注,也输了很多次。我也有很高的风险承受能力和雄厚的资金。所以很多人会复制我的交易,不过,在赔了一次钱之后就停止了。在我职业生涯的这个阶段,我认为我输的次数可能比赢的要多,但赢的钱比输的要多。复制我交易的人就要自己猜了。

至于队友——我得到了很多有用的“建议”。我收到了很多私信。我有一群我信任并能与之交谈的核心成员。对大多数人来说,我可能只是一个人在押注,但我几乎是不停地和别人谈论我的想法,听取他们的意见。我很聪明,但不是一直都很聪明,我也绝不是最聪明的人,所以和聪明人交谈并且认清现实是很重要的。博彩业是一种很像浪人的职业。但你也不能和其他浪人断了联系,否则你的职业生涯是不会长久的。”

问:“在你关于EIGEN的帖子中,你提到你一直以20美分的价格买入,因为你认为赔率接近50%,你能谈谈你为什么会这样认为吗?是一个单纯的定性押注,还是你把其他更具体数据纳入了你的考量?”

答:“我想说,押注可能是一个过程。通常它们会从直觉开始。我做了很多小的押注。但当你要进行大规模压住时,你需要依靠的就不仅仅是你的直觉了,有时你没有太多时间来思考研究,所以在这种情况下,我对CZ将面临的情况进行了大量研究。我和一些主题事件的专家交谈过。根据我的调查,我认为他会在十月初出狱。但通常你的研究都是史无前例的。CZ是世界上最富有的囚犯(我的看法)。你不能把一个人从当地自助洗衣店诈骗500美元看作是一个身家500亿美元的人在刑事司法系统中的先例。所以这是一门非常不精确的科学。他最终比我预计的要早一个星期进了监狱,结果他比EIGEN快了几天,我赌输了。但这是一次非凡的押注,虽然输了。”

问:“对于大规模头寸,流动性既是机会也是限制。Polymarket的市场流动性是否影响到你的交易决策?如果答案是肯定的,是如何影响的?你是否遇到过流动性限制你进入或退出头寸的挑战?”

答:“流动性非常有趣,我认为我不会在这方面多做考虑,除非在某些特定情况下。

至于退出头寸,对于一个小规模的直觉押注,我不会关心流动性。对于一个经过充分研究的大规模押注,我不会关心退出流动性这件事,因此也不会关心流动性。我可能会在两者中间进行中等规模的押注,我会认为我可能具有优势,但又不太确定,如果流动性较低,我可能会对过度参与持谨慎态度。如果有新信息进来,你可能会陷入低流动性的市场。答案是“看情况而定”。

至于入仓——我想每个人都喜欢入仓有无限的流动性。的确,有限的流动性对我想进行的几乎每一个押注都是一个挑战。不过,我要说的是,如果你仅仅因为有能力就进行过度押注,那么高流动性可能是一件坏事。因此,要当心市场流动性会诱使你过度押注。我可能会只因为高流动性就押注过多,对此我会感到内疚。”

问:“似乎你每天会押注成千上百次。你的交易有多少是自动的,多少是手动的?”

答:“说起来没人会相信,我的交易都是手动操作的。我的账面上有很多订单,所以我的大多数交易都是订单匹配,而不是输入新交易。”

问:“你交易的预测范围很广,从政治到宏观经济。你是否发现某些类型的市场比其他市场更可预测或更赚钱?你的策略在不同类别之间有何不同?”

答:“这是个好问题。我应该弄清楚这个问题。我对自己擅长的领域是有些认知的。

总的来说,我喜欢追逐这个世界,所以我喜欢在各种各样的事件上进行押注。我也喜欢市场上那些我不熟悉的新事物。我是这么想的,如果我不熟悉它,那么很可能其他人也不熟悉它。所以我们都从一点点零星的知识开始,看看谁能给出最好的答案。有点像赛跑和拼图的结合。

顺便说一句,谈到人们“熟悉”的东西,我发现所谓的超级主题专家有时在预测他们所擅长的领域方面表现非常糟糕。这是因为他们过于看重自己的专业知识。”

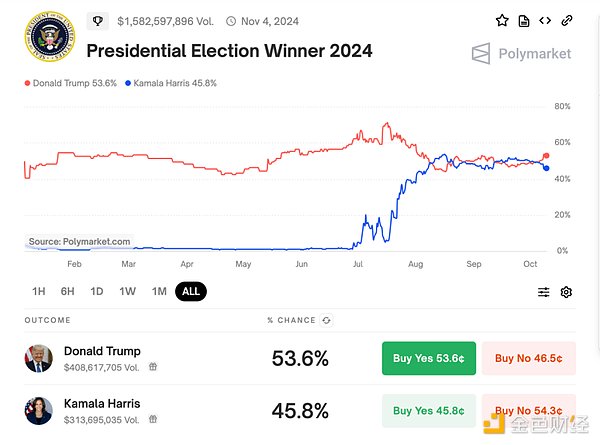

问:“作为Polymarket交易量第一的交易员,你对产生押注活动的原因有着独特的见解。在不到6周的时间里,美国总统大选即将开始,Polymarket将面临新的双重压力:1)他们必须安全地结算超10亿美元规模的押注,2)他们需要在大选市场结束后建立一个新的领先市场。你如何看待这两个挑战?随着大选越来越近,你希望从Polymarket得到什么?”

答:“我真的不认为结算是一个压力。Polymarket目前已经结算了上万市场的共计数十亿美元。美国大选市场将会非常大,也可能会具有高度争议,但最终会有人宣誓就任下一任总统,而我并不认为结算机制本身是一个压力源(如果没有人宣誓就职,出现内战,那么我们可能会有比Polymarket的结算方案更大的问题需要担心)。顺便说一下,如果你担心结算问题,你可以把你赢的sahres以99.9美分的价格卖给像我这样的人!

至于下一个大规模市场,美国总统大选将永远是预测市场上最大的市场。这是世界上最大的团体赛事之一,即使有数亿(数十亿)人不能投票,他们也至少会或多或少支持获胜者。所以你肯定不可能在其他哪个单一市场上复制这种规模。

但毫无疑问,总体而言,预测市场正在呈爆炸式增长。我记得我在2021年初进入Polymarket后的第一个“大”市场:被困在苏伊士运河里的那艘船堵塞了全球贸易的管道。世界上几乎所有人都知道或关注这个故事。网站上的每个人都在疯狂地下注,叙述着Polymarket市场的故事。总交易量有多少?连50万美元都不到。如果同样的情况发生在今天,同一个市场的交易量将轻松超过5000万美元,甚至可能更多。

打个比方,2021年,Polymarket好比一个只有几个孩童在玩的小沙盒。现在它是一个容纳成千上万人的大海滩。再过几年,它可能会成为一个沙滩岛屿。

总会有有趣的市场出现,世界各地一直都会有选举,一旦下一任总统就职,2028年的大选就会接踵而至。我听说Vance将是共和党热门人选。”

问:“对于那些涉足股票/期权/加密货币但从未交易过二元事件合约的交易员,你有什么建议吗?你会如何向刚开始起步的人解释你的Polymarket策略?”

答:“首先,要试一试。存10美元或100美元,随便你。最糟糕的情况就是你获得了一点乐趣或兴趣,但赔掉了全部本金。如果这是最坏的情况,也没那么糟糕。

我想说的第二点就是,你不必迫于压力预测任何市场或押注任何一件事。每个人都在押注总统大选,并不意味着你也要参与其中。现在网上有成百上千个市场,涵盖了所有话题。寻找一些你认为你能从中发现优势的内容。试着找到一个优势。如果你成功找到了优势,那很好,那就去下注!如果你没找到,你并不需要做任何事,再看看其他东西。

没有看到任何你喜欢的东西,但对于某个有趣的内容你有一个不错的想法,你想对此下注?那么请来到discord,提议创建一个相关市场。

就策略而言,我想说你应该使用的押注指南大概就是,你要根据你的优势下注。如果你找不到优势,就不要下注,除非你单纯就是为了好玩才这么做的(比如在你正在观看的比赛中下注)。如果你找到了一个优势,但你不确定是否有用,那就少投入一些。如果你发现了自认为的巨大优势,那就多投入一些。这可能听起来很简单,也很蠢,但这是一个重要而有力的概念。很多人在没有优势的情况下投入了太多。”

问:“我真的很喜欢看你关于委内瑞拉总统选举的文章。关于具体发生了什么,它教会了我很多,但作为一个事件合约交易员,它教会了你什么?它是否改变了你对待那些似乎存在争议的市场的方式?”

答:“Polymarket上几乎所有的市场都没有任何纠纷。这一点它绝对超过99.5%的市场,没有任何问题或愚蠢的争议。

但有些罕见问题却备受争议。争议是棘手的,它们可以将乐趣额、愚蠢、兴趣和压力都集于一身。新用户应该像躲避瘟疫一样躲避争议,除非他们是受虐狂或者明确知道自己卷入了什么。关于争议,我输过,也赢过。我对输的记忆要比赢的记忆清晰百倍。

以委内瑞拉的情况而言,反对派候选人可能获胜,但当权总统操纵了结果,说他赢了。现在我猜这种情况至少在世界各地时不时就会发生,执政党操纵“选举”,投票变得毫无意义。如果有这么简单的话,执政党就会直接在Polymarket上被贴上胜利者的标签。但这次选举真正有趣的地方在于,反对派预料到了舞弊行为,并竭尽全力证明自己是获胜方,他们招募了数千名志愿者,保存了选票“回执”。他们基本证明他们赢了。执政党对此措手不及,他们迅速制作了一份“真实”结果的电子表格,结果却搞砸了,结果显示他们给出的数字是不可能的,是捏造的。所以,结果是非常有争议的,UMA裁定有关证据足以表明反对派获胜,即使当权的暴君不太可能让他们掌权。如果不是因为有令人难以置信的有力证据和明显伪造的电子表格,这个暴君可能会在Polymarket上获胜。

关于我对待争议的方式,很遗憾我不得不卷入其中,因为我在很多市场都有投资。但在被UMA折磨了这么多次之后(我的主要不满是他们根本不在乎自己在做什么,而不在乎的人也不会真正投入努力),我试着严格限制我花在争论上的时间。Polymarket上有一群用户,他们专门试图在争议过程中说服UMA,这其中涉及到大量的人际交往和幕后交易。这一切都是非常不体面的、荒谬的,近乎欺诈,但我把这个问题留到下次来谈吧。在我稍后回答关于代币的问题时,请记住这一点。”

问:“你如何看待Kalshi或PredictIt等非区块链平台?你用过这些平台吗?还是你的大部分交易都是在Polymarket上完成的?你是否经常会针对同一事件在不同市场间寻找套利机会?”

答:“我以前用过Kalshi和PredictIt,我会推荐它们!但我不再那么频繁地使用了,因为Polymarket已经发展得如此之大,它已然成为一个涵盖一切的平台。

我确实经常寻找套利机会,但很多人都这样做,而且现在这些套利交易很快就会关闭。

你必须小心套利,因为市场上没有细微差别,理论上你可能会两败俱伤。”

问:“像Polymarket这样的预测市场越来越受欢迎,尤其是在预测重大政治经济事件时。展望未来,你如何看待这些市场的发展?你觉得它们有可能变得足够有影响力,真正影响到现实世界的结果,而不仅仅是预测结果吗?”

答:“我认为这些市场正在成为一类重要的金融合约,被引用和参考,这是正常的不足为奇的。

Polymarket上最大的市场没有得到很多关注的原因在于美联储的所作所为。这些市场现在有数千万笔交易,因为它们既不可预测,又非常重要。金融市场已经有了类似的“预测市场”,被广泛引用——芝加哥商品交易所(以及他们的美联储观察图表)。你会在金融网络和新闻中看到这些交易数字。你很少听到Polymarket和Kalshi等网站的预测(这种情况将会改变)。这些市场的交易员比芝加哥商品交易所更准确。是的,业余选手比专业选手更加准确。准确就会在预测中胜出,所以你会看到媒体引用内容将随着时间的推移而转变。

至于影响现实世界的事件,我认为这更像是一个哲学问题。就我个人而言,我有扑克背景,扑克的原则之一就是“不要打草惊蛇”。如果桌上有一个糟糕的玩家,你不要让他知道他玩的不好,否则他可能会改变自己的行为(比如离开,或者学习更多)。从这个意义上说,我不愿意试图通过影响事件来解决市场问题。我认为两者之间应该设立一堵墙。就不谈哲学问题——不影响现实事件是否现实,我不知道。”

问:“你现在最喜欢的PM合约是什么?为什么?有哪些新市场需要尽快上市?”

答:“好吧,如果有这样的一个合约,我可能会尽可能多地悄悄购买shares,我不会分享(现在就有一个这样的市场)。但我会给你一个迂回的回答:

我认为人们想当然地认为美国大选势均力敌不相上下,我认为一个精明的交易员可能会找到他们可以押注的机会。如果Trump或Kamala以出乎意料的巨大优势获胜,他们就会赚上一大笔。这是一个比较现实的结果,尽管媒体报道显示的不是这样。”

问:“人们一直在争论项目是否真的需要推出自己的代币,尽管TGE显然有利可图。在你看来,原生代币会改善Polymarket的用户体验吗?什么更容易?什么更困难?”

答:“这可能会冒犯一些人,但我不是一个加密货币倡导者。目前还不是。我觉得很多加密技术都是有潜力的,但真正利用区块链技术的人却不多。不幸的是,很多加密货币都是骗局,是黑客的温床,吸引大量试图赚快钱的人。我曾经和两个因为荒谬的加密犯罪而现在还在监狱里的人交流过。我零星地追空投(因为空投是Polymarket上的热门市场!),我非常搞不懂为什么很多项目都要发行代币。我不会点名的!

即使我对加密货币和空投持怀疑态度,我还是会说我强烈支持Polymarket代币。这并非因为我有偏见!下面我来具体解释一下。

我认为加密货币的潜力是以Polymarket的形式实现的。你拥有世界上最大的由智能合约组建的预测市场,每一笔交易都在链上进行。你的钱没有被送到哪个公司,你的钱在你的钱包里,由你控制。结算是去中心化的。所有这些都不容小觑,在我看来,Polymarket在多个方面都是一个巨大的创新。我对Polymarket的确偏爱,但我确实认为它是第一个基于区块链的杀手级应用。

如果有人问我他们是否应该进行加密交易,我的回答可能是“加密领域的哪一部分?”以及“……你确定吗?”,但如果有人问我他们是否应该进入Polymarket,我会回答“是的,我会帮助你起步!”

代币之所以是一件好事是因为这个预测市场有成千上万的市场需要结算。正如我之前说过的,结算有99.5%是容易的,但有时也会令人烦恼。押注Polymarket成功的代币持有者应该是在不明确的市场中决定结算的人。就目前而言,UMA对争议进行投票,我认为他们的利益与Polymarket多多少少是一致的,但并非完全对齐,如果利益不完全一致,那么选民可能就会失去兴趣。确实如此。他们不感情趣,大失所望。代币的UMA所有权本身也在一定程度上是集中的,所以会由极其少数的人来决定很多这样的争议。这就破坏了一个原本应该完全去中心化的交易所。一个有助于在争议中顺利解决问题的代币将解决很多问题。如果Polymarket是一款杀手级应用,那么它所需要的杀手级功能便是解决争议过程。”

问:“我看到你在推荐书单上列出了一本Daniel Kahnemann的书——启发式、风险/损失规避心理和双重系统思维都在博彩中发挥了重要作用。你觉得Daniel Kahnemann会怎么看Polymarket?他的观点是否总会浮现在你的脑海中?”

答:“我每天都在思考Kahneman和Tversky对偏见的描述,我毫不夸张。他们的发现并不复杂——在某些方面显而易见——但这并不影响它们的深刻性。我想到价格锚定、禀赋效应、损失规避、可用性偏见,等等。如果你想成为一名顶级交易员或在任何事情上做得更好,你应该对试图控制你大脑的偏见有更多的了解。

Daniel Kahnemann会喜欢Polymarket的。他是预测市场的倡导者。

最后我要说的是,摆脱偏见是非常难的,一定要时刻谨记这一点才能保护自己不赔钱。我想说(而且我也相信),在预测市场上赚钱很容易。未来是不可预测的,但并非那么不可预测。你可以很容易地找到可以赚钱的市场。但预测市场真正难的部分是避免在蠢事上赔太多钱。因为在预测市场上赚钱很容易,赔钱更容易。读一读Kahneman和Tversky的书吧,尽量避免一些陷阱,因为很多愚蠢的押注只在事后才会显露愚蠢。这么说并不一定是后见之明的偏见!”

本文来源金色财经,观点不代表芝麻财经的立场,转载请联系原作者。