前言导语

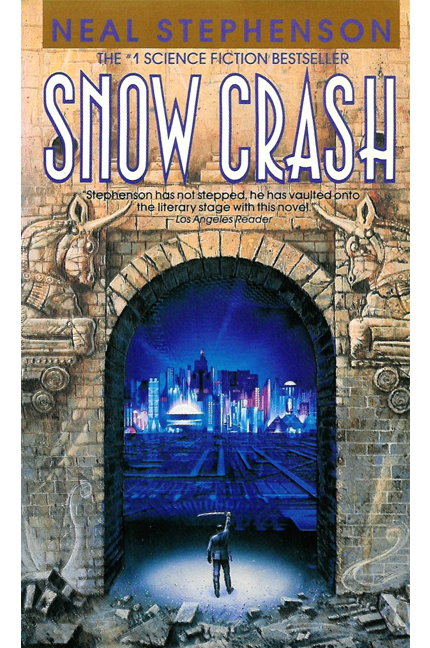

当《纽约时报》畅销书作家尼尔·史蒂芬森 (Neal Stephenson)在 1992 年的赛博朋克小说《雪崩》(Snow Crash)中首次创造“Metaverse(元宇宙)”一词时,这一创举不仅为后来的科幻小说作家设定了极高的标准,也在《黑客帝国》等电影中留下了深远的影响。他的作品(《Seveneves》、《Anthem》、《Reamde》和《Cryptonomicon》)中的沉浸式文学技巧和对细节的关注,创造了一个我们今天正在积极建设的世界:即 Web3 的下一代信息时代。

然而,他的影响力远不止于此。随着区块链技术的崛起,Neal Stephenson 将他的视野延伸到了元宇宙的建设中,成为这个领域的重要参与者之一。本篇文章通过深入了解被称为“元宇宙之父”——Neal Stephenson(以下简称“Neal ”)的生平、作品以及他与元宇宙基础设施Lamina1 的关联,我们可以窥见他作为思想领袖在科技演进中的独特地位,以及他对未来的激励和引领作用。

1. 前传:Neal Stephenson的生平

Neal 出生在一个高级知识分子家里,父亲是一名工程教授,母亲是一名生物化学家。Neal 的祖父是著名的物理学家 George M. Neal,这使得他从小便接触到科学和工程的世界,在成长过程中也受到强烈的科学氛围的熏陶。

在童年时期,Neal 就展现出对文学和科技的双重兴趣。他在高中时期开始阅读大量的科幻小说,并对计算机科学产生了浓厚的兴趣。1981 年,他进入波士顿大学学习物理,但不久后转至地球与行星科学专业,并最终获得学位。Neal 在大学期间还对历史和语言学产生了浓厚兴趣,这些兴趣后来在他的写作中得到了充分体现。

毕业后,Neal 开始了他的职业生涯,但他的文学创作激情始终未减。他在1984年发表了第一部小说《The Big U》,四年后,他出版了《十二宫》,这是一部关于环保主义者对抗企业污染的惊悚小说。再过四年,Neal 在《雪崩》中实现了他的突破,这是一本赛博朋克小说,因创造“元宇宙”一词而闻名。《雪崩》现已成为《纽约时报》畅销百万销量的广受好评的小说,是当今商业、技术领域及许多伟大思想家的必读之作。他的后续小说《钻石时代》继续探索分布式支付系统在全球媒体网络中的可能性,并获得了雨果奖和轨迹奖。

除了在文学上的成就,早在 2000 年代初期,Neal 就已积极投身于实际的科技项目。作为 Jeff Bezos 的太空飞行公司 Blue Origin 的创始人员,该公司开发载人亚轨道发射系统,Neal 在评估太空旅行和推进的替代方法方面做出了重要贡献。2007年后,Neal 被全球领先的空间计算公司 Magic Leap 聘为首席未来学家,领导开发一种革命性的增强现实技术。

2020 年离开 Magic Leap 后,他获得了一项 Epic MegaGrant,用于资助一个虚拟制作项目,该项目基于他与 Nicole Galland 合著的《The Rise and Fall of D.O.D.O.》一书。2021 年 6 月,Neal 和几位同事发布了《New Found Land: The Long Haul》,这是一部基于他们在 Magic Leap 开发的世界的 Audible 有声剧。

随着区块链技术的崛起,Neal 的兴趣再次延伸到新兴的技术领域。他积极参与了元宇宙基础设施 Lamina1,旨在解决当前元宇宙世界的一些关键问题,并推动 Web3 的发展。Lamina1 不仅仅是一个元宇宙创新,更是他对未来信息时代的愿景和探索。

2. 巅峰:Neal Stephenson的主要作品回顾

2.1《Snow Crash雪崩》:元宇宙的诞生

1992年,Neal 发表了他的代表作《雪崩》(Snow Crash)。这部小说不仅是赛博朋克文学的里程碑,还首次发明了“Metaverse(元宇宙)”这一概念,预示了虚拟现实和网络世界的未来。书中的元宇宙描绘了一个由用户创建和互动的虚拟世界,这一概念在后来《黑客帝国》等电影中得到了广泛应用。Neal 通过对未来社会、科技和文化的描绘,设定了科幻文学的新标准,深刻影响了后来的创作者和技术开发者。

2.2《Cryptonomicon密码宝典》:预见加密革命

1999 年出版的《Cryptonomicon密码宝典》是 Neal 另一部重要作品。这部小说穿越了第二次世界大战和现代两个时间线,通过讲述密码学、计算机科学和金融的交织故事,深入探讨了加密技术的未来发展。书中的许多想法,如加密货币和区块链技术,已经在当今世界得到了实践。Neal 通过这部小说,不仅展现了他对技术和历史的深刻理解,还预见了加密货币革命的到来。这本小说影响甚广,在出版14年后获得了普罗米修斯名人堂奖。

2.3《The Diamond Age钻石时代》:探索纳米技术

1995年出版的《钻石时代》(The Diamond Age)继续展示了 Neal 对未来科技的深刻洞察。这部小说以一个被称为“互动式教育书籍”的设备为中心,探讨了纳米技术在教育和社会中的应用。《钻石时代》不仅是一部精彩的科幻小说,还通过其复杂的叙事和深刻的社会批判,赢得了雨果奖和轨迹奖,进一步确立了 Neal 在科幻文学中的地位。

2.4《The Baroque Cycle巴洛克循环》:历史与科学的交响曲

从2003年开始,Neal 迎来了创作的高峰期。他推出了一部内容宏大的三部曲著作《巴洛克循环》(The Baroque Cycle),这本系列小说以17、18世纪为背景,在某种程度上可以看作是《密码书》的前传。小说包括3卷共8本书,其中《水银》、《混乱》和《世界系统》都受到了读者们的欢迎。Neal 通过将历史和科幻融合在一起,讲述了那个时期欧洲人的冒险。在这个系列中,密码学和钱币学都有着相当的分量。《世界体系》在2005年获得了普罗米修斯奖。

2.5《Reamde网伏》:虚拟世界与现实的碰撞

2011年的《Reamde》(网伏)是一部充满动作和悬疑的小说,讲述了一个跨越虚拟世界和现实的复杂故事。小说中的角色不仅在现实世界中进行冒险,还在一个虚拟的多人在线游戏中展开激烈的对抗。通过这部作品,Neal 探讨了虚拟世界对现实生活的影响,展示了他对科技和社会互动的深刻理解。

2.6《Seveneves七重世界》:太空探索与人类未来

2015年的《Seveneves》(七重世界)是 Neal 对太空探索和人类未来的一次宏大想象。小说描绘了人类面对全球灾难时如何逃往太空,并在数千年后重新回到地球的故事。通过对科学和技术细节的精确描绘, Neal 展示了他对太空探索的深厚兴趣和丰富知识。这部作品获得了影视界的关注,之后被拍成了电影并计划在2025年上映。

作为科幻小说家,Neal 的作品涵盖科幻、悬疑、推理等多种元素,曾获得多个国际奖项认可。Neal 的创作以丰富的想象力和深邃的哲理见长,作品内容丰富,颇具智慧。他的作品历经多种主题,在科幻领域取得了不俗成就,受到读者和评论家的称赞。他的作品不仅受到文学界的关注,还引起影视界的关注,多次被改编成影视作品。毫不夸张地说,Neal 在科幻领域扬名立万,是当代文学界的一颗耀眼明星。

3. 跨越界限:Neal Stephenson与Web3的交集

Neal 不仅在科幻文学中留下了深刻的印记,还积极投身于元宇宙世界的发展建设中。1992年的Neal 在他的《雪崩》中创造了“元宇宙”一词,30 年后的现在,他与另一位加密货币专家 Peter Vessenes 合作,将他的愿景变为现实。

3.1 预见未来:从《Cryptonomicon密码宝典》到 Web3

Neal 早在 1999 年的《Cryptonomicon》(密码宝典)中,就展现了他对加密技术和分布式系统的深刻理解。书中详细描绘了密码学和信息安全的应用,预示了现代加密货币和区块链技术的兴起。

Web3 的愿景:公平与互操作性

Web3 的精神旨在打破“围墙花园”或数据孤岛,让用户能够完全掌控他们的数字体验,并能够在不同的虚拟世界之间无缝切换。虽然大多数平台都是建立在以太坊之上,但其他平台也在寻求替代策略,以利用区块链技术来推动其愿景。

Neal 设想的 Web3 将是一个可互操作的、对艺术家和创作者公平的、并且对所有人都可访问的生态系统。这种广阔的愿景使得 Lamina1 在业界备受关注。

重新定义元宇宙

元宇宙一词最初让人联想到一个单一空间,用户可以在其中登录并体验其强大的虚拟世界。但在现实中,至少目前,元宇宙是多个空间的集合,无论是中心化的还是分布式的,用户在其中访问不同的元宇宙体验。这些空间彼此隔离,缺乏互操作性。

虚拟现实元宇宙发展很迅速,但各个元宇宙项目都是封闭的系统,并未对外开放。正如 Animoca Brands 创始人兼首席执行官 Yat Siu 或匿名非同质代币(NFT)收藏家 Punk6529 等人士所倡导的,Web3 的目标应该是建立一个“开放元宇宙”,即一个跨所有或至少大多数平台的可互操作空间——Lamina1。

3.2 Lamina1:开放元宇宙的前沿探索

Lamina1 是一个第一层区块链生态系统,专注于为 Web3 开发人员提供构建“开放元宇宙”的基础设施。

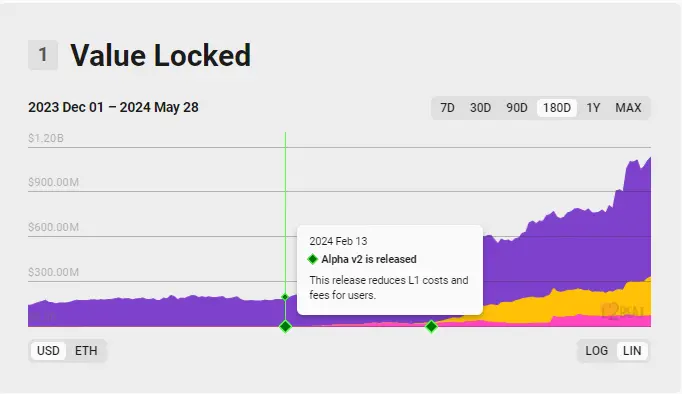

Lamina1 是由 Neal Stephenson 和早期加密货币参与者、经验丰富的 Web3 风险投资家 Peter Vessenes 于2022年6月创立。在过去的两年里,Lamina1 一直在开发增强元宇宙内容创建和开发的解决方案。目前,Lamina1 已推出其 betanet 和 Hub,供创作者设计未来开放元宇宙的构建块。

Lamina1 已经取得了重大进展,有近 50,000 名参与者参与其 Testnet 和 Betanet 阶段。这些早期阶段为关键功能奠定了基础,例如分布式资产存储解决方案、用户友好的世界构建工具、游戏引擎和网络 SDK、消费级用户体验以及用于多人游戏体验的简单世界服务器。Lamina1 还采用独特的子网架构来实现身份、资产和创作者体验。

3.3 Lamina1 的关键技术

Lamina1 致力于解决当前元宇宙基础设施的核心挑战,包括可扩展性、互操作性和安全性:

-

可扩展性

Lamina1 通过改进共识机制和分片技术,显著提高了区块链的交易处理能力,使其能够支持大规模的用户和应用。这种技术进步不仅避免了传统区块链网络常见的拥堵和高交易费用问题,也为构建大规模的元宇宙应用提供了坚实的基础。

-

互操作性

互操作性是实现开放元宇宙的关键。Lamina1 致力于实现不同区块链网络之间的无缝连接,促进跨链数据和资产的自由流动,构建一个互联互通的区块链生态系统。这不仅使用户能够在多个虚拟世界中无缝切换,也为开发者提供了更大的创新空间,推动了整个生态系统的协同发展。

-

安全性

Lamina1 采用先进的密码学技术和安全协议,确保网络的抗攻击性和数据的隐私性。用户的资产和信息在Lamina1 上得到更好的保护,这为用户和开发者提供了一个更加安全和可靠的环境,进一步增强了区块链的信任度和应用广度。

-

元宇宙即服务(MaaS)

Lamina1 提供元宇宙即服务(Metaverse-as-a-Service, MaaS),支持虚拟世界的创建和运营。通过提供一系列分布式的服务和工具,Lamina1 使创作者能够轻松构建和管理虚拟世界,并实现虚拟资产的交易和互动。

4. Lamina1的愿景

Lamina1 的目标是创建一个真正的“开放元宇宙”,通过提供强大的技术基础设施,使用户能够在不同的虚拟世界之间无缝切换,享受连续一致的数字体验。Neal 和他的团队通过开发一系列工具和平台,支持开发者和企业在 Lamina1 上构建创新的分布式应用,为 Web3 生态系统的发展提供了坚实的基础设施。

正如 Lamina1 的白皮书中写道:“为了实现虚拟世界的万亿美元经济,我们必须首先关注基础设施、支持和可用性。Lamina1 将托管并推动开放元宇宙的经济和社会交易,解决技术障碍以加速采用并释放能力。”

对于 Neal 和 Peter 而言,开放元宇宙不仅仅涉及互操作性,它还强调推动数字所有权的Web3精神,确保创作者能获得公平的收益,并使元宇宙成为一个可访问的空间——这些都是许多现有项目尚未优先考虑的特征。

5. 影响力与未来展望

Neal Stephenson通过积极建设 Lamina1 ,不仅延续了他在《雪崩》中对元宇宙的探索,也为 Web3 的发展注入了新的动力。Lamina1 的使命在于构建一个开放的、互操作的元宇宙生态系统,确保创作者能获得公平的收益,并使每个人都能够轻松访问和利用这个新兴的数字世界。

5月28日,Lamina1 主网已正式上线,这是其发展的一个重要里程碑。截止发稿前,Lamina1 主网上已经产生了超过[1024]个区块。这标志着 Lamina1 网络的稳定运行和快速发展,并为全球用户和开发者提供了一个稳固的桥梁,进一步支持他们在元宇宙中实现无限可能。Lamina1 不仅是一个元宇宙生态系统,更是 Neal Stephenson 和他的团队对未来数字社会和科技愿景的具体实现。通过创新的区块链技术和开放的基础设施,以及全球影响力的提升,Lamina1 有望成为 Web3 和元宇宙领域的标杆和奇迹。未来,Lamina1 将成为元宇宙的基础层,支持数十亿用户和无数应用的生态系统,成为引领元宇宙发展和推动科技进步的核心力量。

本文来源Panewslab,观点不代表芝麻财经的立场,转载请联系原作者。