作者:Climber,金色财经

TON生态游戏代币Hamster Kombat(HMSTR)将于9月26日正式上线各大交易所,项目方也会在同一天为玩家进行空投。但让社区成员尤其是游戏深度参与者没想到的是,这次的空投奖励与付出可谓严重不成比例。

截止撰文,OKX盘前交易信息显示HMSTR的交易价格仅为0.001美元左右,空投奖励100枚HMSTR的收益不过1美元。反观此前上所的TON项目如Notcoin、DOGS、Catizen,保底收益也有一顿“猪脚饭”。

对此,不少社区成员直呼上当受骗,要求Hamster Kombat重新分配奖励。但游戏项目方却似乎有意为难撸毛党,不仅限制玩家空投领取比例,而且严厉打击了作弊行为。这不禁让撸毛党开始犹豫还要不要再深度参与未发币的TON小游戏项目。

高人气低收益、TON生态项目造富效应放缓

Hamster Kombat是一款基于 Telegram 小程序平台构建的加密货币交易所 CEO 模拟器 P2E 游戏。玩家通过完成任务、升级个人资料、邀请好友等方式提升收益,同时可以通过游戏内的推荐系统进一步扩大收入来源。

该项目通过其独特的游戏机制和广泛的社区参与,迅速积累了大量用户。三个月内就吸引了2.39亿人注册,还申请了吉尼斯世界纪录,成为第一个在一周内订阅人数超过1000万的 YouTube频道。 现在仓鼠游戏接近3亿用户群体,月活跃用户8200万,日均活跃用户3200万。TG首席执行官甚至称仓鼠游戏为最新的互联网现象,引发了文化出圈。

Hamster Kombat的核心代币是HMSTR,玩家在游戏内可以通过赚取、交易该代币来进行角色升级、参与限时活动、解锁稀有物品等。该代币不仅用于游戏内的交易,也在平台的经济体系中起着重要作用。

不久前,Hamster Kombat宣布将于9月26日上线各大主流交易平台,并同步进行空投。而随着空投机制的公布,以及盘前交易所显示的价格,社区成员发现所能获取的收益极其微薄。

根据官方推文,玩家只能领取 88.75% 的代币,剩余的 11.25% 需等待 10 个月,预计于 2025 年 7 月才能领取。Hamster Kombat团队透露,迄今为止玩过Telegram游戏的3亿玩家中,只有约1.29亿最终符合资格。在总计1000亿枚HMSTR代币中,600亿枚将在这次空投中发放,另外150亿枚代币将为即将到来的游戏第2季保留。

并且此前Hamster Kombat 发文表示,其已推出反作弊检测,部分作弊者会解锁“作弊很糟糕”成就,以传达对作弊者的重要提醒。官方表示,其希望保护辛苦“肝”游戏的玩家和社区成员,并让他们有机会获得公平的空投份额。

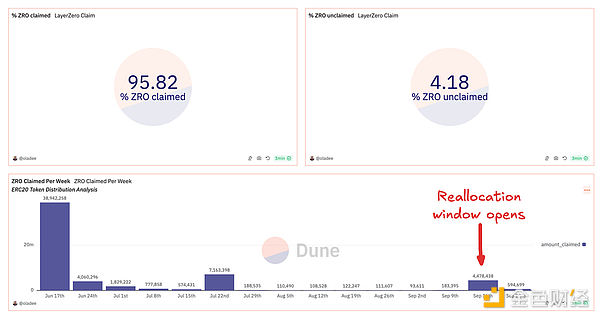

事后约有230万用户“因作弊而被禁止”领取空投,并且项目方表示已从这些作弊者手中回收68亿枚代币。50%已分发给诚实的玩家,另外50%将被烧毁。

然而项目方空投姿态很高调,格局却显得有些窄小,给玩家的福利几乎可以忽略不计。据OKX盘前交易信息显示,HMSTR的价格仅为0.001美元左右。

某7级Hamster Kombat用户获得空投HMSTR代币100枚,按当前价仅有1美元收益。

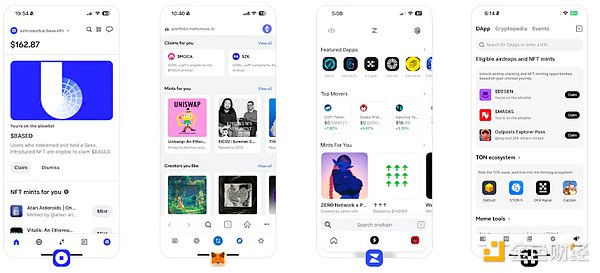

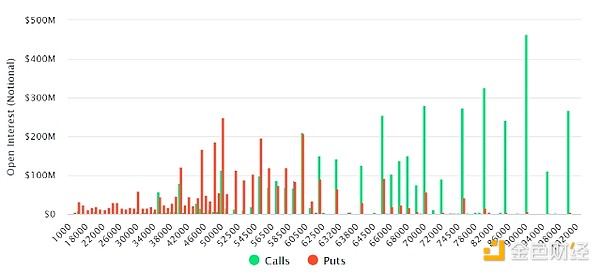

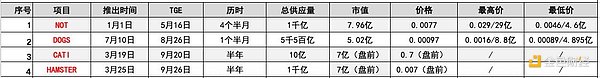

上图为某社区成员所制作的TON热门上市项目表格,从所列项目的火爆程度以及此前空投参与者的获益反馈来看,收益最高的为NOT,依次则为DOGS、CATI,基本付出一定时间精力参与后的保底收益约等于一顿“猪脚饭”。(注:CATI最高价现为1.11美元,最低为0.73美元)

而Hamster Kombat需要玩家参与的时间长达半年之久,最终分配的奖励却少之又少,这不禁让许多社区成员感到愤怒。

微薄奖励引社区声讨,Hamster Kombat陷“骗局”风波

早在6 月 7 日,Hamster Kombat就发文称,用户空投分配将取决于每小时的利润(PPH)和团队未来发布的部分其他活动参数,而非代币余额数量。并且此前Binance Launchpool和超级赚币宣布上线该项目也让不少玩家投入了更多时间精力。然而项目方给玩家的回报却十分让人玩味。

Hamster Kombat项目方的这种空投分配机制首先惹怒了俄罗斯玩家,当地媒体指出,“在玩了几个月的游戏之后”,玩家的努力“只能得到5到15美元”回报。而该国加密安全专家Viktor Pershikov表示,那些“想通过玩Hamster Kombat致富”的人正“发现自己期望落空”,这会让其代币开启交易时将面临抛压。

有趣的是,7月份俄罗斯国家杜马金融市场委员会主席就称Hamster Kombat是“骗局”,具有操控性和欺骗性。他表示该项目是操纵和利用公民的心理,特别是那些不是真的想工作,而是梦想着他们可以用最少的努力致富的人

此外,Aksakov还批评了Hamster Kombat用户为了获得空投而需要完成的活动,称“人是容易上当受骗的”。

然而在此前TON叙事的热度下多个生态项目所带来的财富效应,仍然有不少人趋之若鹜。而当HMSTR让社区辛苦工作了几个月,最后却只给了玩家们微薄的收入时,不少人就开始指责项目方在愚弄玩家,甚至直呼该项目就是一个“骗局。”

社区成员@TheSolucky表示,Hamster表示他们将根据 PPH分配空投,但最终还是根据邀请好友的数量进行分配,这不就是骗局吗?

不过,也有社区成员认为Hamster Kombat不是骗局,并为它进行了辩护。

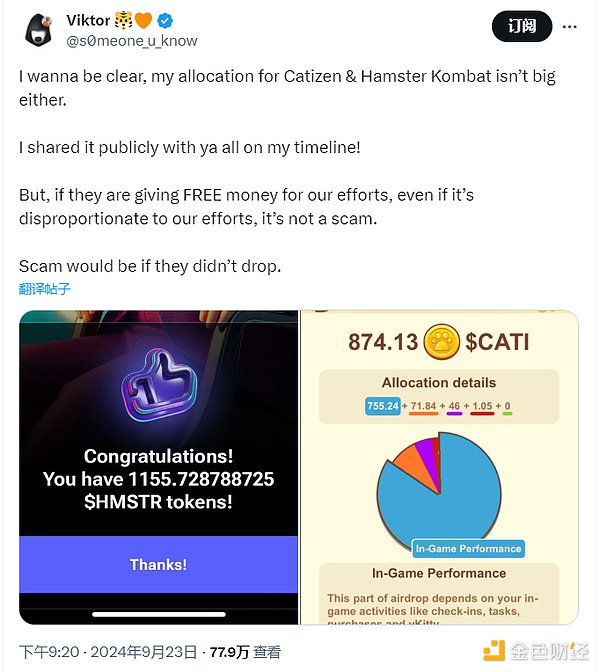

KOL@s0meone_u_know认为,即使空投奖励与玩家的努力不成比例,这也不是一个骗局,因为项目方让玩家们免费获得了资金。

对此,另一位社区成员@iamdeejayjet反驳说,空投奖励不是免费的钱,因为用户投入了时间、数据、奉献精神,并且他们让项目走向全球。而项目方却通过货币化以及CEX流量等获得收入。

加密科学家@CryptoKingKeyur则进行了质证,他表示Hamster Kombat言行不一,存在欺瞒用户行为。首先项目白皮书中没有提到会有12% 的代币将被锁定,其次是承诺史上最大空投,并且社区获得了总分配额的 60%,但大多数玩家花费了数月的努力,也只获得了很少的奖励。

而对于Hamster Kombat奖励微薄的行为,有社区成员表示将联合起来取关他们。

KOL@Cryptowithkhan表示,Hamster Kombat 欺骗了社区,现在是时候回报他们了。项目方利用玩家的关注度在 YouTube上获得流量从而赚取巨额资金,但却没有回馈给游戏玩家。他已经在每个社交媒体平台上都取消了关注,现在希望其它社区成员也能这样。如果玩家保持沉默就会有更多像 Hamster Kombat 这样的项目出现。

结语

Hamster Kombat这次的空投可谓少到让人难以接受,尤其是那些付出了大量时间、精力的撸毛党们。而项目方在空投上所前后所摆出的姿态却十分高调,从项目的推出时间、防女巫作弊力度以及分批空投的操作上看,俨然具有大毛风范。然而最终给到玩家的福利却十分稀少,这无论是对社区还是对TON上尚未发币的项目来说,显然都是一种伤害,尤其是撸毛党在后续TON项目的付出上需要好好掂量掂量。

本文来源金色财经,观点不代表芝麻财经的立场,转载请联系原作者。

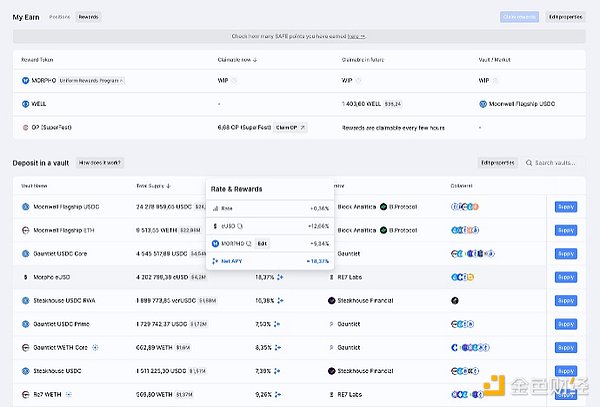

来源: DeFi Llama

来源: DeFi Llama